Você já se perguntou quanto vale uma empresa. E por quê?

Descobrir esse número não é apenas uma questão de curiosidade: é entender como o mercado enxerga um negócio, quais são seus pontos fortes e o quanto ele é capaz de crescer no futuro. Essa análise é o que chamamos de valuation.

O valuation é uma ferramenta essencial tanto para quem investe quanto para quem empreende. Ele ajuda a responder perguntas que fazem toda a diferença: o preço das ações faz sentido? minha empresa está sendo vendida por um valor justo? o negócio está realmente criando valor ou apenas crescendo em tamanho?

Mais do que um cálculo financeiro, o valuation é um instrumento de decisão. Ele combina dados contábeis, projeções e até fatores intangíveis — como a força da marca e a qualidade da gestão — para revelar quanto uma empresa vale de verdade. E essa resposta pode variar de acordo com o método usado, o contexto econômico e as expectativas do mercado.

Neste artigo, você vai entender o que é valuation, como ele funciona, quais são seus principais métodos e por que ele é tão importante para investidores e empresas. Também vai descobrir quando usar, como calcular e quais cuidados tomar antes de confiar em um número final.

Indice

O que é valuation?

Valuation é o termo usado no mercado financeiro para descrever o processo de avaliação de uma empresa, ativo ou projeto. Em tradução literal, significa “avaliação de valor” — e é exatamente isso que ele faz: busca estimar quanto um negócio vale, hoje e no futuro, com base em dados financeiros, projeções e fatores qualitativos, como marca, gestão e potencial de crescimento.

O valuation tem um papel central tanto para quem investe quanto para quem empreende. Para o investidor, é uma forma de descobrir se o preço de uma empresa faz sentido em relação ao que ela entrega de resultados. Para o empreendedor, é uma ferramenta de planejamento e negociação: entender o valor do negócio é o primeiro passo para atrair parceiros e tomar decisões seguras.

Valor justo x valor de mercado

Um ponto importante é que o valor justo e o valor de mercado nem sempre coincidem.

O valor justo é o resultado técnico da análise — o que a empresa vale de fato, considerando fundamentos e projeções. O valor de mercado, por outro lado, é o preço que alguém está disposto a pagar. Ele muda com o humor do mercado, as expectativas de investidores e até com fatores externos, como mudanças na economia.

Em outras palavras, o valuation é o exercício de enxergar o que está por trás do preço e entender se o valor faz sentido no longo prazo.

Para que serve o valuation?

O valuation é usado em diferentes contextos, sempre que é preciso tomar decisões com base em valor e não em suposição. É uma ferramenta essencial para empresas, investidores e gestores que precisam entender o impacto real de cada movimento financeiro.

1. Atrair investidores

Quando uma empresa busca investimento, precisa justificar quanto vale e o que entrega em troca.

O valuation serve justamente para isso: ele traduz o potencial da empresa em números, permitindo que o investidor avalie se o preço pedido faz sentido para o risco e o retorno esperados.

Startups, por exemplo, costumam passar por rodadas de investimento baseadas em valuations projetados — e quanto mais dados sólidos e consistentes o negócio tiver, maior a credibilidade da avaliação.

2. Fusões e aquisições (M&A)

Em operações de compra e venda de empresas, o valuation é uma etapa obrigatória.

Ele ajuda a definir um preço justo de negociação, evita conflitos e dá base técnica para as partes envolvidas. Sem essa avaliação, há risco de sobrevalorizar um negócio ou subestimar o seu potencial.

3. Gestão e planejamento

Fazer valuation não serve apenas para negociar. Ele também é uma ferramenta de gestão estratégica, usada para medir o desempenho, comparar resultados e entender onde o negócio gera mais valor.

Empresas que reavaliam seu valuation periodicamente conseguem ajustar metas, redefinir prioridades e planejar o crescimento com base em dados, e não em intuição.

4. Questões legais e tributárias

O valuation também é exigido em situações legais, como herança, dissolução societária, separações e reorganizações empresariais. Em alguns casos, também serve como base para tributação e auditorias, garantindo que os valores declarados estejam dentro de padrões justos de mercado.

5. Venda de participação

Quando um sócio decide vender sua parte, o valuation evita distorções e assegura que a negociação seja equilibrada. Ele mostra de forma objetiva o valor da participação, reduzindo riscos de conflito e fortalecendo a confiança entre as partes.

Em resumo, o valuation coloca todos na mesma página. Seja em uma negociação, um investimento ou uma decisão estratégica, ele traz clareza, transparência e base técnica.

LEIA TAMBÉM | IPO: o que você precisa saber sobre a Oferta Pública de Ações

Principais tipos e modelos de valuation

Existem diferentes formas de avaliar uma empresa. Cada uma parte de um princípio diferente, mas todas buscam responder à mesma pergunta: quanto vale o negócio?

Os métodos mais usados no mercado são os seguintes:

1. Fluxo de Caixa Descontado (FCD)

O Fluxo de Caixa Descontado é o método mais completo e técnico. Ele calcula o valor de uma empresa com base no dinheiro que ela deve gerar no futuro, trazendo esse valor para o presente por meio de uma taxa de desconto.

A ideia é simples: um real no futuro vale menos do que um real hoje. Por isso, o FCD leva em conta:

- O fluxo de caixa livre projetado (entradas e saídas)

- A taxa de desconto (que reflete risco e custo de oportunidade)

- E o valor residual (a estimativa de crescimento na perpetuidade)

Exemplo:

Imagine uma empresa que projeta gerar R$ 1 milhão por ano nos próximos cinco anos e uma taxa de desconto de 10%. Ao trazer esses fluxos para o valor presente, o resultado seria próximo de R$ 3,8 milhões, o que representa o valor justo atual do negócio.

O FCD é muito usado porque oferece uma visão realista da capacidade de geração de caixa, mas exige premissas sólidas. Pequenas variações nas projeções podem alterar significativamente o resultado.

2. Análise de múltiplos

A análise de múltiplos é prática e rápida, mas também tem limitações importantes. Enquanto o Fluxo de Caixa Descontado (FCD) funciona como um vídeo, mostrando a evolução da empresa ao longo do tempo — crescimento, margens, riscos e projeções — a análise de múltiplos é mais parecida com uma foto: captura apenas o momento atual.

Como ela compara uma empresa a outras do mesmo setor, funciona bem quando há dados públicos e negócios semelhantes. Por isso, é amplamente usada por analistas, fundos e consultores para identificar se um ativo está caro ou barato em relação aos pares.

Exemplo:

Se o setor de energia negocia a um EV/EBITDA médio de 8x e uma empresa aparece a 6x, isso pode sugerir que ela está “barata” — desde que os fundamentos sejam comparáveis.

Mas é aqui que mora o cuidado: por ser uma “foto”, esse método não enxerga o futuro. Ele não capta crescimento acelerado, ciclos de maturação, mudanças estratégicas ou riscos específicos. Assim, uma empresa em expansão, reinvestindo pesado e com mais dívida pode parecer cara demais quando olhada só pelos múltiplos — mesmo que seu potencial futuro justifique um valor muito maior.

Em resumo: múltiplos ajudam, mas não contam a história completa. São uma referência útil, não o retrato final do valor de um negócio.

3. Avaliação de ativos (valor patrimonial)

A avaliação de ativos calcula o valor da empresa com base em seu patrimônio líquido — a diferença entre ativos (bens e direitos) e passivos (obrigações).

É um método mais contábil e menos preditivo, indicado para:

- Empresas com ativos físicos relevantes (indústrias, construtoras)

- Processos de liquidação ou falência

- Situações em que não há histórico de caixa suficiente para projeções

Embora simples, esse modelo ignora fatores intangíveis, como marca e inovação. Por isso, costuma ser usado como referência complementar a outros métodos.

4. Modelo de Gordon

O modelo de Gordon, ou modelo de crescimento constante, é uma variação do FCD. Ele supõe que a empresa crescerá a uma taxa fixa e previsível, o que simplifica o cálculo.

Fórmula:

Valor=Dr−gValor = \frac{D}{r – g}Valor=r−gD

Onde:

- D = dividendos ou fluxo esperado

- r = taxa de desconto

- g = taxa de crescimento

Esse modelo é muito usado em empresas maduras e estáveis, que têm fluxo de caixa previsível, como concessionárias, bancos e utilities. O ponto fraco é que ele não funciona bem em negócios voláteis ou de rápido crescimento.

5. Fatores subjetivos no valuation

Nem tudo no valuation cabe em planilhas. Fatores intangíveis — como marca, gestão, cultura organizacional e reputação — também influenciam o valor de uma empresa.

Empresas com equipes sólidas, produtos reconhecidos e boa governança tendem a valer mais, mesmo que tenham resultados financeiros semelhantes a outras. Por isso, bons analistas sempre combinam o olhar técnico com uma leitura qualitativa.

Em muitos casos, o diferencial competitivo de uma empresa está justamente nos ativos que não aparecem no balanço.

LEIA TAMBÉM | Preço médio (PM) nas ações: entenda como utilizar

Como funciona o valuation na prática?

Fazer valuation é um processo que une técnica, projeção e julgamento. As etapas mais comuns incluem:

- Levantamento de informações: coletar dados financeiros, históricos e de mercado.

- Projeção de resultados: estimar faturamento, custos e crescimento futuro.

- Escolha do método: definir qual abordagem faz mais sentido para o tipo de negócio.

- Cálculo do valor presente: aplicar as fórmulas e comparar resultados.

- Análise qualitativa: ajustar o valor final considerando fatores intangíveis.

O valuation não entrega um número exato. Ele indica um intervalo de valor justo, funcionando mais como um mapa do que como uma sentença. Mostra caminhos, dependências e tendências — sempre sujeito ao contexto e às premissas escolhidas.

Passo a passo simplificado

- Estime o fluxo de caixa futuro

Projete entradas e saídas operacionais, investimentos (CAPEX) e variações de capital de giro.

Dica: use um horizonte de 5 a 10 anos e mantenha premissas consistentes com o histórico e com o setor.

O que observar: crescimento de receita, margens, eficiência operacional e necessidade de reinvestimento.

2. Defina a taxa de desconto adequada ao risco

A taxa reflete o custo de capital e incertezas do negócio.

Em geral, usa-se o WACC (custo médio ponderado de capital) para chegar ao valor da empresa (Enterprise Value).

Quanto maior o risco (volatilidade de resultados, alavancagem, concentração de clientes), maior a taxa.

3. Calcule o valor presente líquido (VPL)

Traga cada fluxo projetado para hoje, dividindo por (1 + taxa de desconto)^t.

O VPL soma esses valores presentes e mostra quanto os fluxos valem hoje.

4. Inclua o valor residual (perpetuidade)

Representa o valor após o período projetado.

Método comum: crescimento constante (ex.: Modelo de Gordon), com uma taxa de crescimento “g” prudente e sempre menor que a taxa de desconto.

Alternativa: múltiplo de saída (ex.: valor da empresa) coerente com o setor.

5. Ajuste por estrutura de capital e intangíveis

Para chegar ao valor do patrimônio (Equity Value), desconte dívida líquida do Enterprise Value (dívida bruta – caixa).

Considere fatores qualitativos: marca, governança, equipe, carteira de clientes, posição competitiva. Eles podem justificar um ajuste dentro do intervalo de valor.

Exemplo numérico rápido

- Fluxo de caixa livre projetado por 5 anos: R$ 5 mi crescendo 6% a.a.

- Taxa de desconto (WACC): 12% a.a.

- Crescimento na perpetuidade (g): 3% a.a.

- Some os fluxos descontados + perpetuidade (pelo Modelo de Gordon) e subtraia a dívida líquida. O resultado é o Equity Value. Divida pelo número de ações para obter o valor por ação.

E se a empresa for nova (pouco histórico)?

Negócios iniciais podem começar por múltiplos (P/L, EV/EBITDA, P/VPA) ou por avaliação de ativos, ganhando maturidade para aplicar FCD quando houver dados mais estáveis. Em startups, é comum complementar com análise de tamanho de mercado (TAM/SAM/SOM) e cenários.

Boas práticas para dar consistência ao cálculo

- Triangulação: compare o FCD com múltiplos e valor patrimonial ajustado. Se os resultados divergirem muito, revisite premissas.

- Sensibilidade: teste faixas para taxa de desconto, crescimento, margem e CAPEX. Um gráfico de sensibilidade mostra como o valor muda quando as premissas variam.

- Sanidade setorial: confronte o resultado com pares do mesmo setor (múltiplos de mercado, margens típicas, alavancagem média).

- Coerência temporal: combine o que a empresa já entrega com o que é plausível entregar. Um crescimento muito alto por muito tempo tende a superestimar valor.

O valuation serve para decisões que envolvem valor, não suposição. Ele orienta investimentos, fusões, planejamentos e negociações com base em dados reais. Foto: Freepik

Por que é importante fazer o valuation da empresa?

Fazer valuation não é só sobre “descobrir um número”. É uma forma de entender o negócio em profundidade.

Ao calcular o valuation, a empresa olha para dentro e para fora ao mesmo tempo. Internamente, analisa seus resultados, sua estrutura e seu potencial de crescimento. Externamente, observa o mercado, os concorrentes e as condições econômicas que influenciam seu desempenho. Esse equilíbrio entre autoconhecimento e contexto é o que torna o valuation tão valioso para a gestão.

Os principais motivos para realizar um valuation incluem:

- Tomada de decisão: fornece uma base concreta para escolher entre expandir, vender ou captar investimento. Com um valuation bem estruturado, decisões estratégicas deixam de ser intuitivas e passam a ser sustentadas por dados.

- Transparência: traz clareza para sócios, investidores e parceiros. Saber quanto a empresa vale cria um ambiente de confiança e profissionalismo, reduzindo ruídos e divergências.

- Planejamento: ajuda a definir metas realistas e acompanhar resultados. O valuation pode mostrar se o crescimento projetado está sendo atingido e indicar ajustes no caminho.

- Negociação: evita distorções e protege os interesses de todas as partes. Um valuation atualizado oferece argumentos sólidos para negociar com investidores, compradores ou bancos.

- Visão de longo prazo: mostra se o negócio está crescendo de forma sustentável e se o valor está sendo construído com consistência ao longo do tempo. É uma forma de enxergar o presente com foco no futuro.

Empresas que conhecem seu valuation têm mais autonomia e segurança para agir. Sabem quando é hora de buscar capital, quando faz sentido vender e quando vale a pena continuar crescendo por conta própria.

Em outras palavras, o valuation é uma ferramenta que apoia decisões inteligentes e fortalece a estratégia do negócio.

Benefícios do valuation

O valuation promove uma cultura de autoconhecimento e eficiência com benefícios muito claros:

- Mais clareza sobre o desempenho: obriga a empresa a entender suas métricas, margens e fluxos.

- Melhor comunicação com o mercado: empresas que conhecem seu valor conseguem transmitir confiança e profissionalismo.

- Apoio a captação de recursos: investidores e bancos se baseiam em valuations consistentes para conceder crédito e aporte.

- Controle de riscos: ajuda a antecipar cenários e proteger o negócio em momentos de instabilidade.

- Monitoramento contínuo: o valuation pode ser atualizado periodicamente, funcionando como um termômetro da evolução do negócio.

O que o valuation revela sobre o valor de uma empresa

O valuation é uma ferramenta poderosa, mas não é uma ciência exata. Ele organiza informações, conecta o presente ao futuro e ajuda a entender o que realmente sustenta o valor de uma empresa — sua capacidade de gerar caixa, a qualidade da gestão, a força da marca, a eficiência do modelo de negócio e o potencial de continuidade no longo prazo.

O ponto central é: um valuation “barato” não garante retorno, assim como um valuation “caro” não significa necessariamente prejuízo. O que ele faz é aumentar a probabilidade de tomar boas decisões, especialmente quando o horizonte é mais longo.

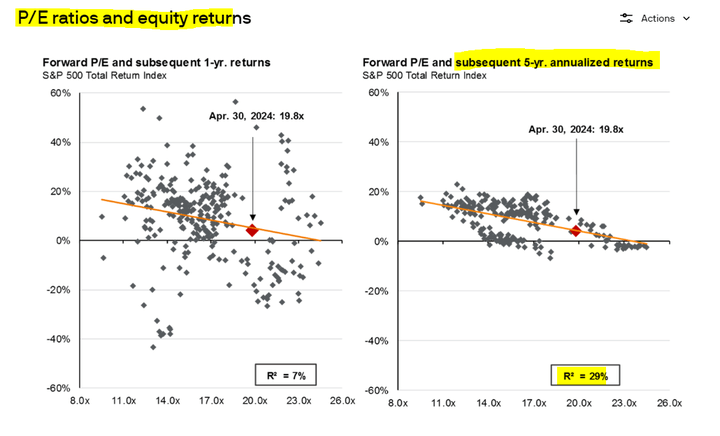

É exatamente isso que o gráfico abaixo mostra:

- No curto prazo (1 ano), a relação entre valuation e retorno é fraca. O P/L explica pouco da variação dos resultados.

- Mas, quando ampliamos o horizonte para 5 anos, o poder explicativo cresce. A relação entre preço pago e retorno tende a ficar mais clara — ainda longe de ser perfeita, mas estatisticamente mais consistente.

Ou seja: valuation não é previsão. É contexto.

Ele não entrega certezas, mas oferece referências mais sólidas para evitar extremos — pagar caro demais por empresas sem fundamento ou ignorar negócios de qualidade que ficaram descontados.

Quando usado com método e prudência, o valuation ajuda a enxergar além do preço do momento e a construir decisões mais conscientes. Não resolve tudo sozinho, mas complementa a análise e reduz ruídos, especialmente para quem investe com perspectiva de longo prazo.

Na Warren, acreditamos que investir com clareza começa com essa compreensão: valor é diferente de preço, e decisões melhores surgem de análises completas, não de apostas. Entender valuation faz parte desse processo.

Quer investir com transparência e sem taxas escondidas? Conheça a Warren e comece agora.