Em 2021, tivemos 42 novas empresas listadas na bolsa de valores brasileira, o maior número da série histórica desde 2007.

Apenas no primeiro semestre deste ano, foram realizadas 28 aberturas de capital, mesmo número do ano inteiro de 2020.

O bom momento do mercado de capitais brasileiro até meados de junho deste ano e a alta liquidez, combinada com juros em patamares mínimos no Brasil, favoreceram bastante este movimento.

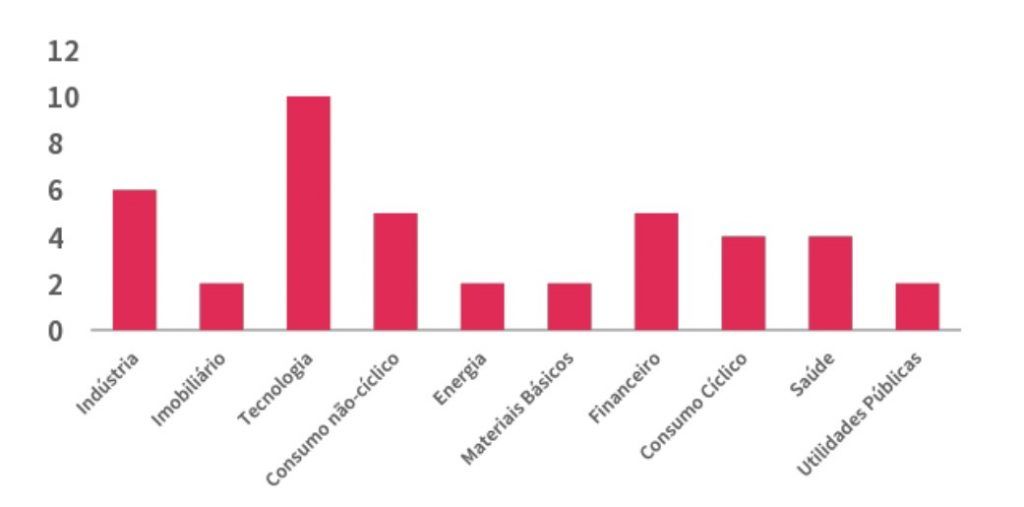

Veja no gráfico abaixo a distribuição das empresas que abriram capital na B3 por setor de atuação:

Apesar da importância de aumentarmos a presença e relevância da bolsa de valores como fonte de financiamento para empresas, o investidor precisa tomar alguns cuidados para não cair em armadilhas.

É justamente isso que vamos explorar ao longo deste artigo.

Indice

O que você precisa saber sobre o processo de IPO

IPO significa Initial Public Offering ou oferta pública inicial, traduzindo para o nosso português.

A oferta pública inicial de ações ocorre quando uma empresa decide captar recursos para financiar novos projetos e escolhe abrir capital na bolsa.

Vale ressaltar que qualquer empresa possui apenas duas formas de se financiar: emitindo dívidas ou vendendo participações do seu capital social.

Dado que o sistema bancário brasileiro é bastante concentrado, os juros historicamente são bem altos por aqui em comparação ao resto do mundo.

Com isso, as empresas possuem certo limite ao emitir dívidas, o que torna interessante a alternativa de abrir capital para atrair novos investidores e expandir suas operações.

Mas o processo não é tão simples assim…

Para emitir ações na bolsa, a empresa emissora precisa preencher uma série de documentos e contratar um banco coordenador, que avalia, regulariza e coordena a distribuição, além de outros bancos que possuem papel secundário na emissão.

Na prática, para o investidor pessoa física, funciona da seguinte forma: as corretoras recebem ordens de potenciais investidores e essas ordens podem ser de mercado (sem preço pré-estabelecido, dependendo das condições de oferta e demanda) ou limitadas (até um preço específico).

Existe ainda a possibilidade de investimento em oferta pública inicial sem lock up ou com lock up (período no qual o investidor não pode vender o ativo que adquiriu).

E como um IPO é precificado?

É aí que está o pulo do gato — e onde o investidor precisa ter mais cuidado.

Existe um mecanismo de consulta prévia aos investidores para formação de preços antes do IPO chamado de “bookbuilding”.

Normalmente, os principais executivos da empresa fazem um “roadshow”, que consiste em apresentações para investidores institucionais antes da oferta pública inicial.

Naturalmente, os executivos da empresa vão tentar vendê-la pelo valor mais alto possível e os bancos contratados possuem um certo conflito de interesse neste processo, pois recebem uma remuneração percentual sobre o valor da emissão de ações.

Ou seja, apesar da importância do IPO como fonte de financiamento, nem sempre o investidor na ponta final paga um preço relativamente justo pelas ações das empresas que passam a ser listadas na bolsa, ainda mais em momentos de euforia de mercado, como vimos no início de 2021.

E, sim, preço importa!

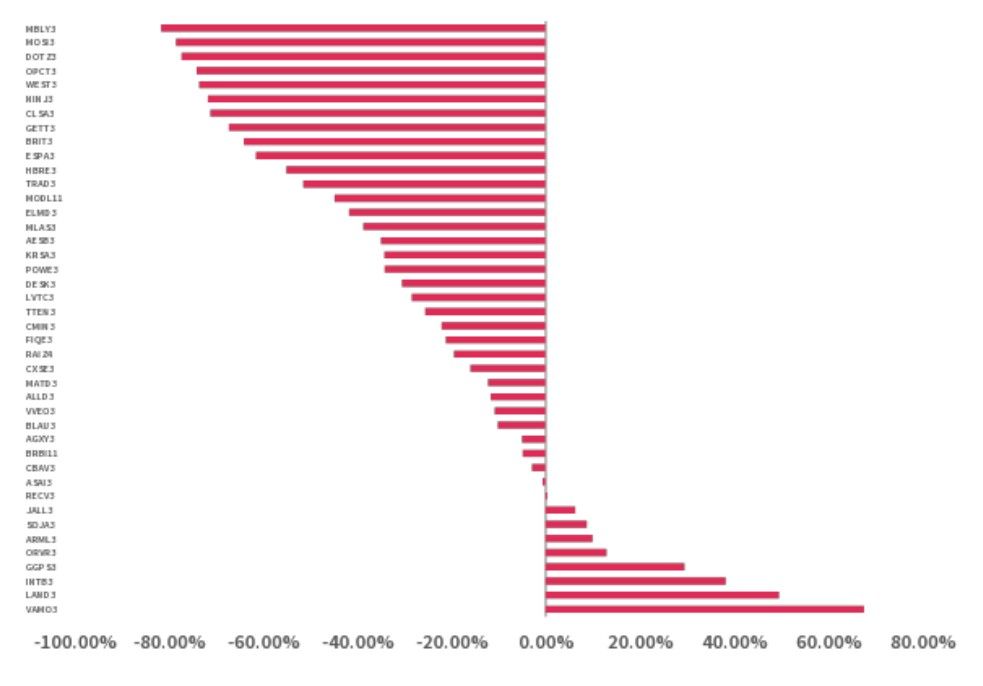

Analisando de forma retrospectiva os IPOs de 2021, concluímos que menos de 1/4 das empresas tiveram um retorno positivo até aqui.

Por outro lado, 1/3 das companhias recém listadas perderam 40% ou mais de valor de mercado desde o início das negociações.

É claro que a deterioração das expectativas macroeconômicas brasileiras desde meados deste ano contribuiu para este processo.

No entanto, os IPOs tiveram, na média, uma performance significativamente pior do que o índice Ibovespa, principal benchmark do mercado de ações no Brasil.

Isso quer dizer que você não deve investir em IPOs?

Não. O importante é que você entenda que, por trás de um IPO, existe uma empresa.

Procure entender o que essa empresa está fazendo e se ela será negociada por preços relativamente justos na bolsa.

Além disso, é de suma importância entender se o seu perfil como investidor está adequado ao nível de risco de participar de um IPO, que costuma ser um investimento mais arrojado.