Em 2022, já tivemos alguns vilões impactando nossa economia — e maio conseguiu reunir os principais.

O desafio dos Bancos Centrais de retirar liquidez do mercado, guerra no leste europeu e a situação da covid na China foram os principais causadores de volatilidade e insegurança nos investidores, pois promovem impactos na inflação.

A inflação continuou sendo o principal vilão do mês — e, provavelmente, será do ano — mas agora com uma probabilidade maior de desaquecimento do PIB global nos próximos 6 a 12 meses, por conta da desaceleração do comércio global de bens e serviços.

Entre os indícios estão a queda das projeções de elevação do PIB norte-americano, da Zona do Euro e chinês, respectivamente, em 2,5% (ante 3,5% há alguns meses), 3% (contra 4% em fevereiro) e 4% (contra 5,3% em março).

O “vai e volta” da pandemia e das políticas de confinamento (lockdown) na China esteve entre os principais motivos que afetaram as cadeias de distribuição globais. O fato foi mencionado por várias empresas durante seus resultados mais recentes, incluindo a Apple, a maior empresa dos Estados Unidos.

Outro motivo de influência da China é a importância do país na formação de preços de diversas commodities que, no caso de dificuldades de conter o recente surto de covid, podem afetar severamente os preços.

Mais um motivo que faz com que a inflação continue sendo a vilã no cenário econômico é a continuidade da guerra na Ucrânia e a pressão inflacionária que atinge diferentes países desenvolvidos.

Ainda temos diversos riscos relevantes pela frente, muitos deles vindos do exterior, mas a bolsa brasileira reúne algumas características que o investidor global tem procurado e isso permitiu um mês de recuperação e alívio.

O Ibovespa se mostrou resiliente frente aos gatilhos macroeconômicos mencionados anteriormente, sendo assim, uma ótima opção de investimento por ter rendido 3,22% no mês, resultado melhor que as bolsas globais.

A rentabilidade ficou superior mesmo com a Taxa Selic em 12,75%, inflação em alta e o investimento em dólar.

O encerramento do lockdown chinês aumentou o apetite ao risco dos investidores globais e reacendeu a demanda por commodities.

Esse movimento favorece o Brasil, visto que a nossa bolsa brasileira tem uma grande parte em commodities. Outro setor grande da nossa bolsa que influenciou positivamente o resultado foi o bancário, com boa performance na temporada de balanços.

Permanecemos positivos em relação ao Brasil quando comparado com os principais países desenvolvidos e emergentes, sem nos esquecermos de que nosso país não é uma ilha econômica e deve continuar a sofrer com os efeitos da desaceleração global e com as consequências de uma política monetária mais apertada.

E, claro, de olho no cenário doméstico pela possível volatilidade causada pelos juros, pela eleição e também pela inflação.

Outro fato relevante foi a reunião do Copom, que decidiu elevar a taxa básica de juros em 1,00 ponto percentual, para 12,75% a.a. A decisão foi unânime e em linha com o que estávamos esperando.

O comitê pontuou as seguintes observações na atualização do cenário desde a última reunião:

1. O ambiente externo seguiu se deteriorando com as pressões inflacionárias decorrentes da pandemia que se intensificaram com problemas de oferta causados pelo Covid-19 na China e da guerra na Ucrânia;

2. No ambiente externo, também ocorreu a reprecificação da política monetária nos países avançados, o que eleva a incerteza e gera volatilidade adicional, particularmente nos países emergentes;

3. De acordo com a pesquisa Focus (29/04), as expectativas de inflação para 2022 e 2023 encontram-se em torno de 7,9% e 4,1%, respectivamente.

Agora que você já entendeu o que ocorreu no cenário econômico internacional e doméstico, confira o resultado dos fundos e como eles foram impactados.

Indice

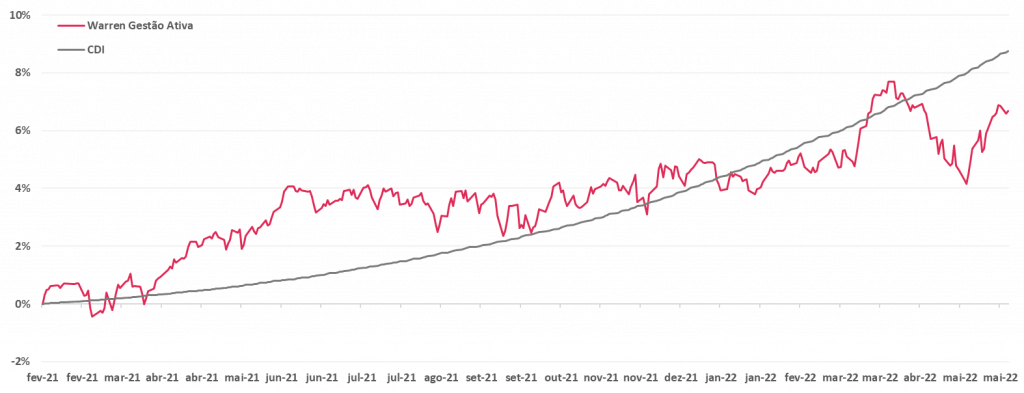

Warren Prev Gestão Ativa

O fundo Warren Previdência Gestão Ativa (38.729.027/0001-92) permite o acesso a um portfólio completo e diversificado por meio de apenas um investimento.

A alocação reúne diversas estratégias da casa e de terceiros, adotando uma abordagem multifatorial, com exposição a ativos de renda fixa pós-fixados, indexados à inflação, crédito privado, ações brasileiras, ações internacionais, bem como, fatores alternativos, como estratégias macro e quantitativa.

No mês de maio, o Warren Previdência Gestão Ativa ganhou 1,57%, o que representa 151,8% do CDI.

O retorno foi derivado das suas operações em bolsa e posições em crédito bancário. O fundo segue sendo destaque entre os seus pares.

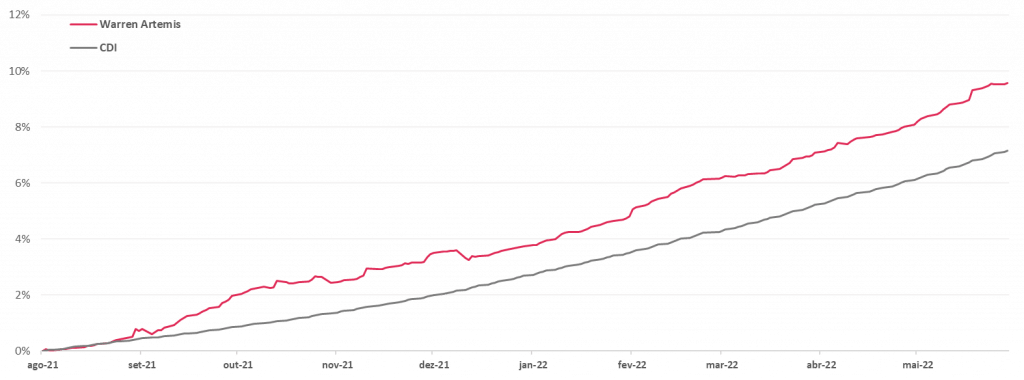

Warren Artemis

O Warren Artemis (41.858.415/0001-88) é o nosso fundo de previdência em renda fixa. O fundo se expõe preponderantemente a crédito bancário, tendo também posição em debêntures, cotas sênior de FIDCs e títulos públicos. O fundo busca superar o CDI no médio/longo prazo, sem deixar de perseguir retorno real acima da inflação.

O fundo Warren Artemis FIE teve um retorno positivo de 139,7% do CDI para os seus cotistas, o qual veio das seguintes classes de ativos que o fundo investe: crédito bancário, inflação e cotas de FIDCs.

No comparativo, o fundo acumula 132,3% do CDI nos últimos 12 meses e segue sendo destaque entre seus pares.

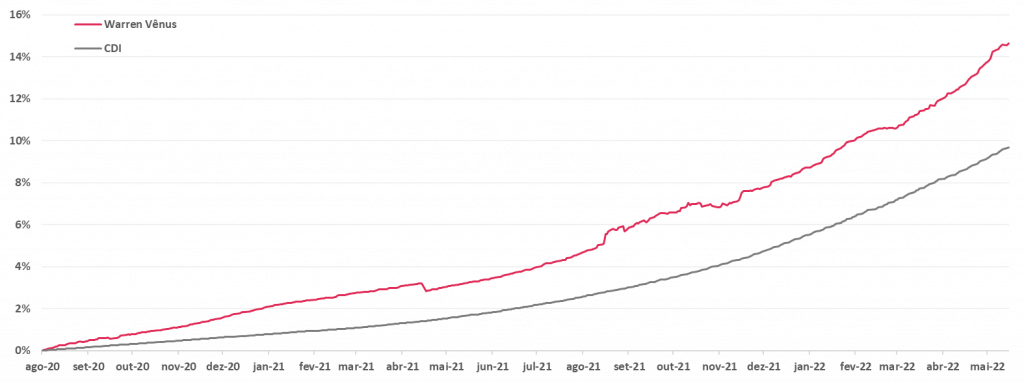

Warren Vênus

O Warren Vênus (36.854.581/0001.76) é o fundo de crédito privado da Warren Asset, com foco em crédito bancário.

A estratégia tem foco em crédito bancário, sendo direcionada para investidores que possam abrir mão de liquidez em troca de um retorno maior no médio prazo.

Ao investir no Vênus, o cotista está exposto aos mais variados instrumentos de crédito bancário disponíveis na indústria, bem como, em crédito estruturado para uma menor parcela da carteira.

O Warren Vênus teve um resultado de 1,82%, o que representa 176,2% do CDI em maio, assim acumulando 134,6% do CDI (CDI +3,66% a.a.) no ano.

O retorno do fundo neste mês veio, principalmente, do fechamento do spread de crédito bancário, que é 80% da carteira do fundo.

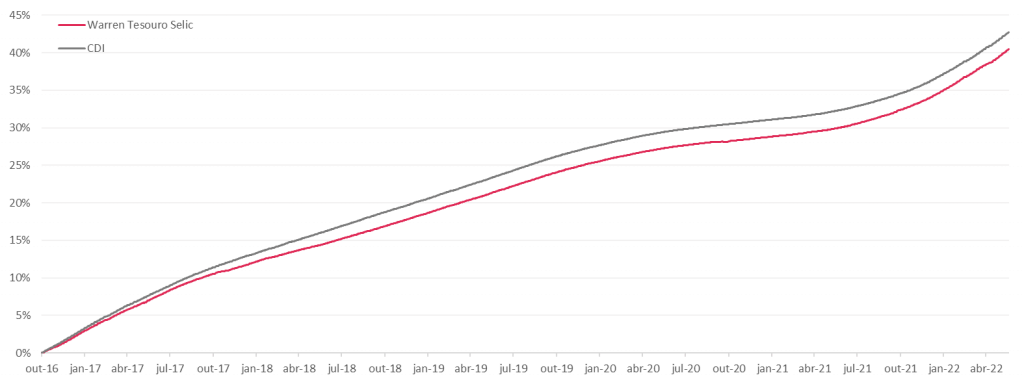

Warren Tesouro Selic

Este é o fundo mais conservador da casa e segue superando o seu benchmark. Atrelado a indicadores como Selic e CDI, possui baixo risco e liquidez diária. O investimento neste fundo é sugerido para investidores mais conservadores ou para objetivos de curtíssimo prazo, como reserva de emergência.

O fundo teve uma performance de 102,8% do CDI no mês de maio.

Superamos o benchmark devido à alocação nos melhores vértices da curva de LFTs, onde sempre buscamos as melhores relações de risco e retorno. Os principais vértices da carteira foram set/23 (103,3% do CDI no mês) e mar/24 (106,9% do CDI em maio).

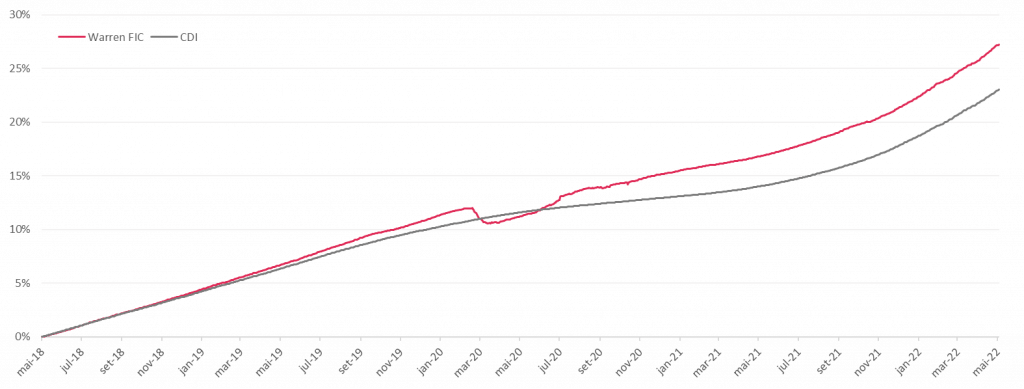

Warren FIC CP

O fundo Warren FIC FIM CP (30.271.177/0001.93) é a opção de renda fixa com risco moderado e de alta liquidez, com o tempo de resgate de apenas dois dias úteis.

Contamos com uma carteira diversificada e composta preponderantemente pelas estratégias de renda fixa e crédito privado da Warren Asset. Por essa razão, é um produto prático e completo para o investimento em crédito privado.

A performance de 116,7% do CDI em maio veio principalmente da exposição ao crédito bancário e também pela estrutura de caixa aprimorada, utilizando o fundo Warren Cash Clash.

Warren Cash Clash

O fundo Warren Cash Clash tem uma estratégia que busca retorno preponderantemente através de exposição tática no mercado de LFT’s e demais ativos de alta liquidez com risco soberano, com pequena parcela de exposição à crédito bancário com excelente nível de risco.

O fundo busca entregar liquidez, segurança e rentabilidade ao investidor através de uma exposição com baixo ou nenhum risco de mercado.

O fechamento do spread de crédito perpétuo foi positivo para a estratégia do fundo Warren Cash Clash. A performance de 135,8% do CDI, com uma alocação dinâmica entre títulos de crédito e títulos públicos entregou uma ótima relação entre risco e retorno em maio, seguindo o objetivo do fundo, que é prover liquidez sem abrir mão de retornos de longo prazo para os cotistas.

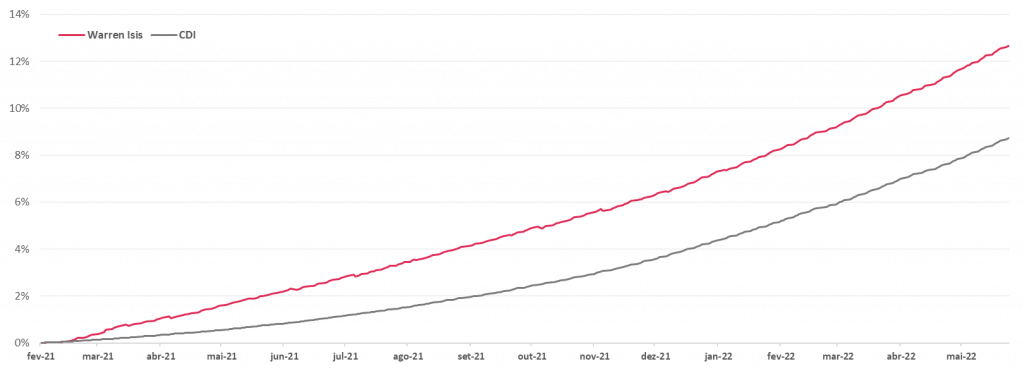

Warren Ísis

O Warren Ísis FIC FIM CP (37.282.459/0001-35) é o fundo de crédito estruturado da Warren Asset. A estratégia tem como foco obter exposição a fundos de investimento em direitos creditórios (FIDCs e FIC FIDCs). Também investe em fundos abertos que aplicam em crédito estruturado.

O rendimento de 119,9% do CDI para o fundo Warren Ísis mostra a solidez da performance, que veio principalmente da alocação em cotas sênior de FIDCs. No ano, o fundo já acumula uma rentabilidade de 120,7% do CDI (CDI +2,37% a.a.).

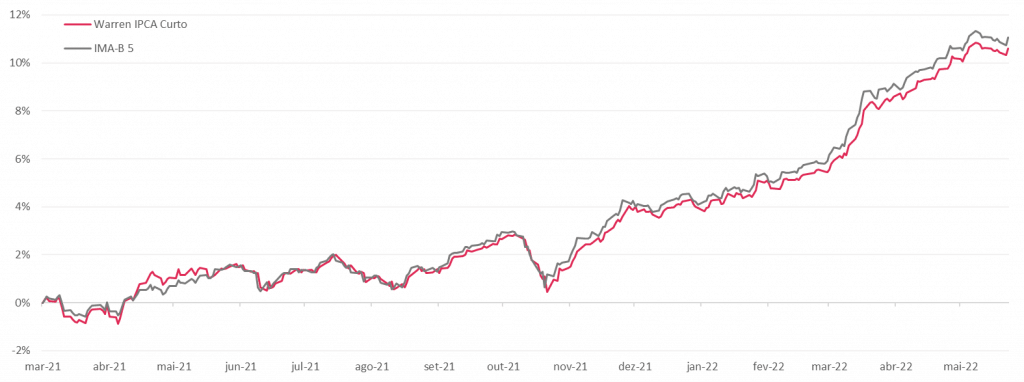

Warren IPCA Curto

O Warren IPCA Curto (37.557.820/0001-99) é um fundo de renda fixa simples que investe no mínimo 95% de seu patrimônio em títulos do governo federal indexados à inflação (Tesouro IPCA).

Alocar uma parcela da carteira atrelada a ativos inflacionários pode garantir ao investidor uma rentabilidade real sobre o investimento realizado, o que permite que receba efetivamente mais quando leva em consideração o aumento dos preços.

O mês de maio foi positivo para o fundo Warren IPCA, que segue o IMA-B 5, índice da Anbima para títulos de inflação de até 5 anos. A rentabilidade de 0,79% veio majoritariamente dos vértices out/24 e mai/25. No ano, o fundo apresenta um retorno de 6,12%.

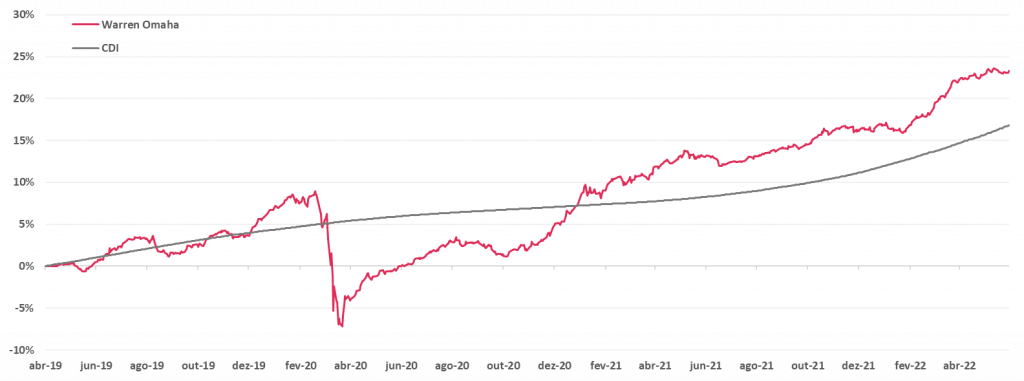

Warren Omaha

O Warren Omaha (32.704.998/0001-00) foi construído para possibilitar um alto grau de diversificação ao investidor. O fundo mira reduzir o risco específico de cada mercado por meio de sua diversificação de estratégias, permitindo que o investidor sobreviva nos mais variados cenários.

O fundo Warren Omaha performou 0,44% (42,8% do CDI) no mês, mas no ano já possui rentabilidade de 5,28% (128,2% do CDI) e 22,96% (136,8% do CDII) no acumulado desde o início.

A queda mensal foi decorrente da posição em criptoativos.

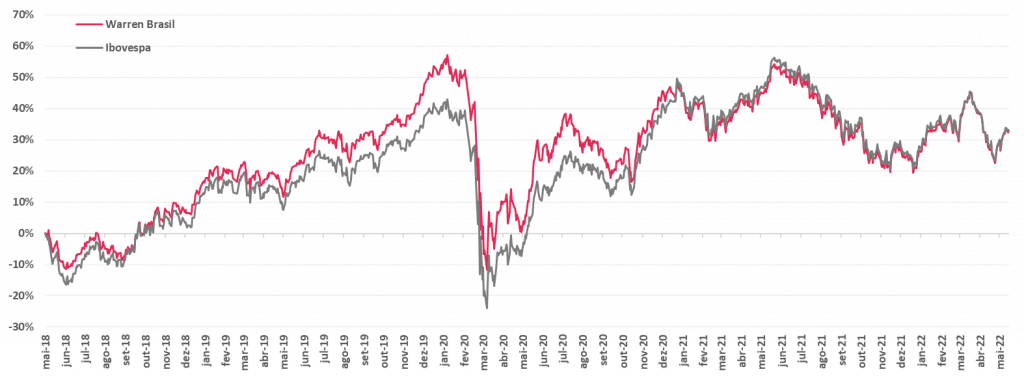

Warren BR

O Warren Brasil FIA (29.577.652/0001-75) possui como estratégia capturar o prêmio de risco de ações, seguindo o principal índice do país, o Ibovespa.

O fundo adota uma estratégia indexada na bolsa brasileira, com um pequeno adicional sistemático, que busca suavizar movimentos de mercado.

O Warren BR como fundo indexado se mostrou uma ótima opção de investimento em maio, recuperando o mês de abril, rendendo 3,80% no mês, contra 0,58% do Fundo de Ações índice Ativo.

O IBOV teve o melhor retorno financeiro mesmo com a Taxa Selic em 12,75% e a inflação em alta.

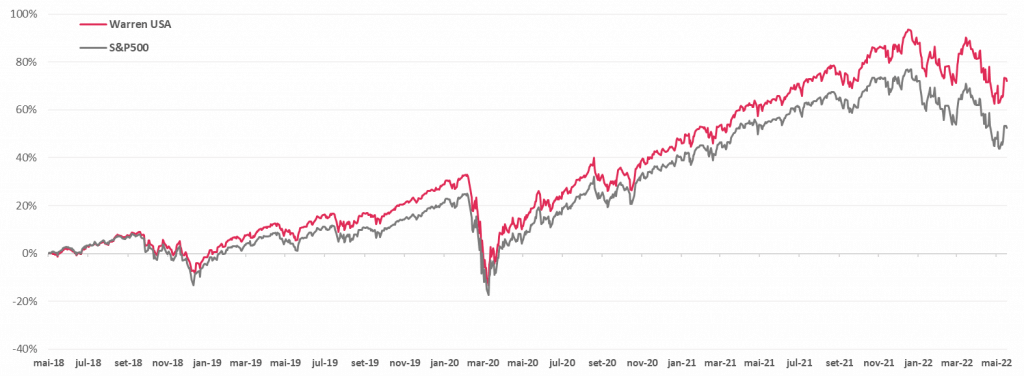

Warren USA

O Warren USA (29.577.706/0001-00) é o nosso fundo de ações que leva o investidor para o mercado americano, no índice S&P 500, referente as 500 maiores empresas dos Estados Unidos.

O mês de maio terminou com o fundo rendendo 0,24%, uma diferença positiva de 0,32% do seu benchmark, o S&P500. Praticamente sem mexer, mas isso não significa que durante o mês não tenha ocorrido volatilidade.

O índice chegou a cair 7,8% na metade do mês, mas recuperou até seu nível atual para terminar o mês estável.

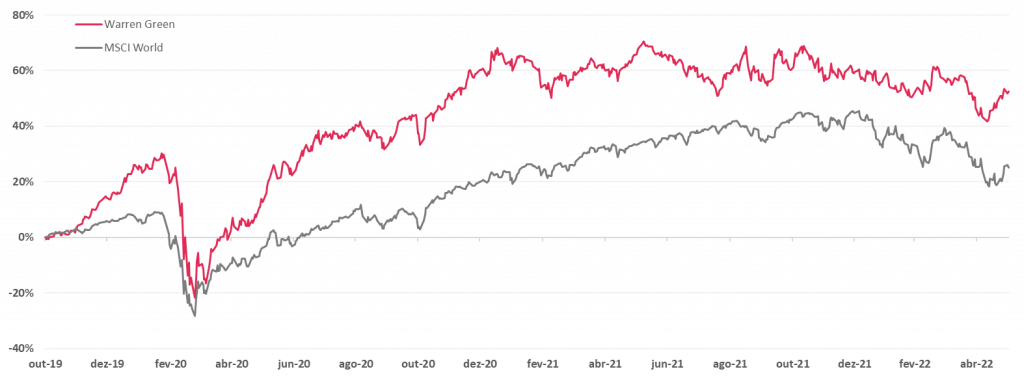

Warren Green

O fundo Warren Green (35.030.809/0001-40) investe em ativos alinhados a boas práticas sociais, ambientais e de governança, sem deixar de lado a rentabilidade.

Com estratégia de fatores, o Green utiliza os fatores Valor e Momentum nos mercados brasileiro, americano e europeu.

O Warren Green ganhou 4,00% em maio, performance 4,17% acima de seu benchmark, o MSCI.

Os destaques positivos foram Cielo (CIEL3), Banco do Brasil (BBAS3) e Suzano (SUZB3), enquanto Weg (WEGE3) e Cemig (CMIG4) foram os principais detratores. Desde seu início, o fundo ganhou 52,56%, 27,48% acima de seu índice de referência.

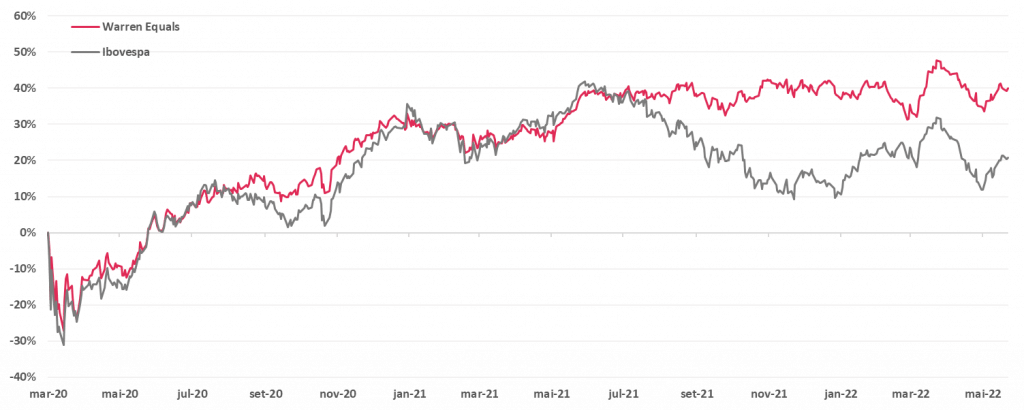

Warren Equals

O Warren Equals (36.401.557/0001-81) é o nosso fundo que investe em empresas com políticas de equidade de gênero, baseado na vasta literatura sobre os aspectos ESG, que demonstra como estas decisões afetam positivamente as empresas.

O fundo utiliza o fator Qualidade em sua estratégia, assim selecionando ativos com excelentes indicadores financeiros, como margem de lucro e baixa alavancagem financeira.

O Warren Equals ganhou 1,64% em maio, performance 1,58% abaixo de seu benchmark, o Ibovespa.

Os destaques positivos foram Tim (TIMS3), Itaú (ITUB4) e Eletrobrás (ELET3), enquanto Cosan (CSAN3) e Sul América (SULA11) foram os principais detratores.

Desde seu início, o fundo ganhou 39,92%, 19,17% acima de seu índice de referência.

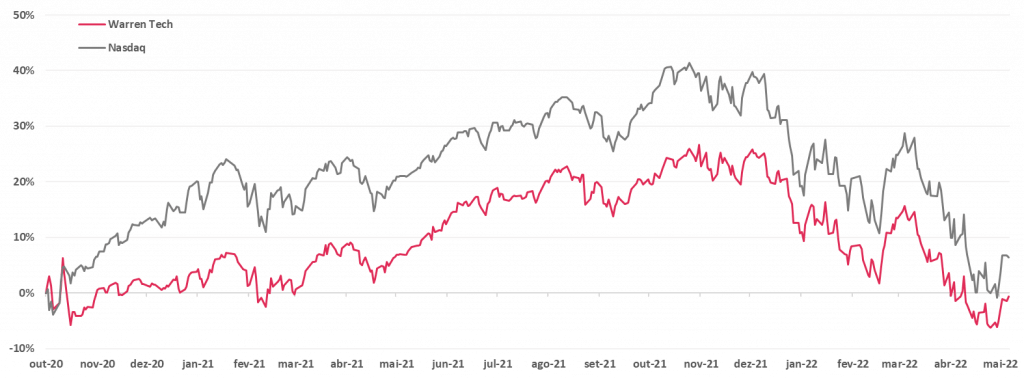

Warren Tech

O Warren Tech (37.282.649/0001-52) é um fundo de ações que investe exclusivamente em empresas da indústria de tecnologia, sendo um setor de grande potencial e cujas maiores empresas estão localizadas no exterior.

O fundo utiliza o fator Tamanho, visando capturar o diferencial na rentabilidade entre empresas com menor e maior representatividade em seus mercados.

O Warren Tech ganhou 0,92% em maio, ficando 2,97% acima de seu benchmark, o índice Nasdaq.

A principal contribuição positiva veio do setor de telecomunicações, via Comcast (CMCSA), enquanto a correção nas Big Techs se manteve, com a Apple (AAPL) sendo a principal detratora do fundo no mês.

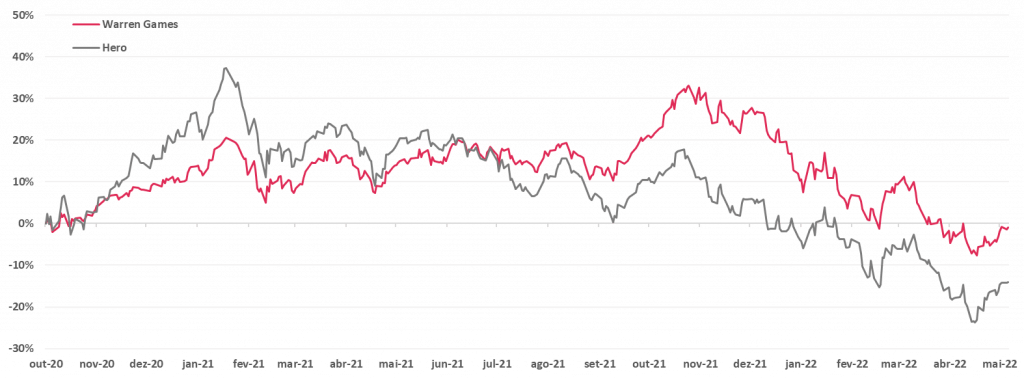

Warren Games

O Warren Games é um fundo de investimento em ações que investe em empresas da indústria de jogos e entretenimento, construindo o que estamos conhecendo como Metaverso.

É um setor de grande potencial e cujas maiores empresas estão localizadas no exterior. Utiliza da estratégia fator Tamanho, visando capturar o diferencial na rentabilidade entre empresas com menor e maior representatividade seus mercados.

O Warren Games ganhou 2,18% em maio, 2,43% abaixo do seu benchmark, o ETF Hero. Novamente, a exposição à indústria de jogos chinesa foi a maior contribuição positiva, especialmente com Netease (NTES), enquanto Microsoft (MSFT) foi a principal detratora no mês.

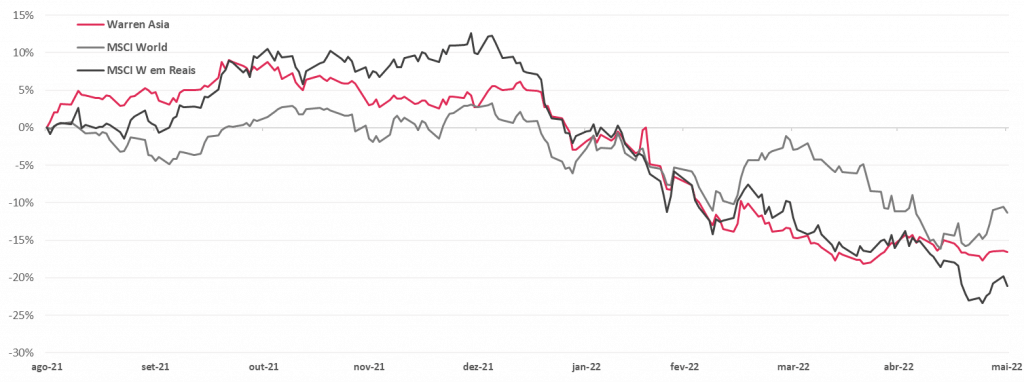

Warren Ásia

O Warren Ásia (42.150.975/0001.46) é um fundo de investimento em ações que investe em empresas e índices de empresas asiáticas.

O fundo utiliza estratégia de fatores, mais especificamente o fator Momentum, que tem relação com a continuidade nas tendências dos preços de determinados ativos.

O Warren Asia caiu 1,24% em maio, 1,08 pontos percentuais abaixo do seu benchmark, o MSCI World.

Os destaques positivos do mês vieram do setor de petróleo chinês (Petrochina – PTR, e China Petroleum – SNP) e da resiliência do telecom indonésio (Telkom – TLK), enquanto os detratores foram a startup israelense Wix e a forte desvalorização do dólar.

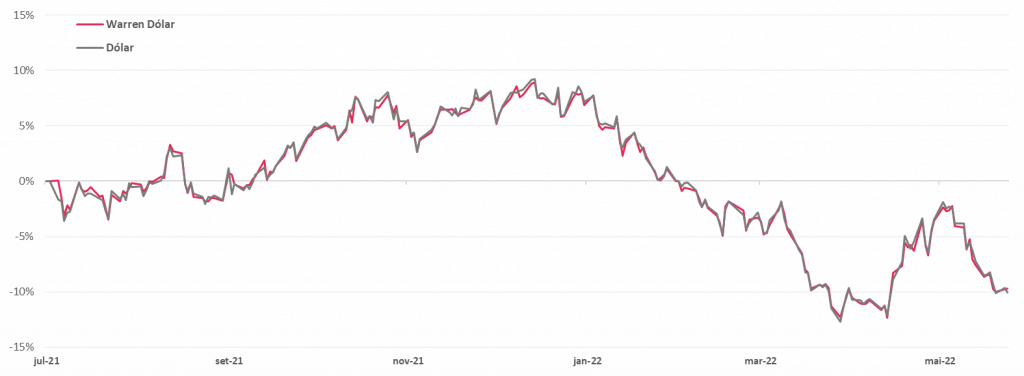

Warren Dólar

O Warren Dólar é um fundo cambial que investe 100% de seu patrimônio em contratos futuros de dólar. O objetivo do fundo é entregar a variação do dólar em relação ao real, acrescido da remuneração dos títulos públicos alocados como margem de garantia.

O nosso fundo cambial caiu -3,67% no mês, uma diferença positiva de 1,17p.p. do Dólar ptax.

A apreciação do real frente ao dólar ao longo deste mês pode ser explicada pela entrada de investidores estrangeiros na bolsa e balança de exportações.

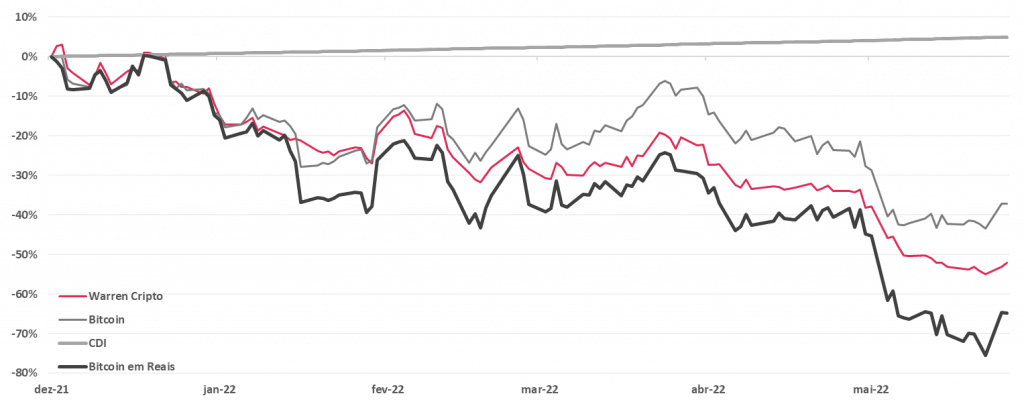

Warren Cripto

O objetivo do nosso fundo de cripto é buscar retornos superiores ao Bitcoin, com menor volatilidade, por meio de uma gestão ativa de criptoativos com controle de risco.

A alocação será em estratégias de arbitragem estatística utilizando combinações de ativos negociados no mercado de bolsa e futuros.

O Warren Cripto caiu 29,02% em maio, 11,24% abaixo do que seu benchmark, o Bitcoin.

O fundo seguiu o derretimento dos criptoativos no período, além dos ônus da forte desvalorização do dólar e da alocação em Ether, que perdeu 15% do seu valor em relação ao Bitcoin.

Continue a leitura:

- Dia do Meio Ambiente: conheça o fundo verde da Warren e a sua estratégia

- Eficiência x esforço: o que um princípio do judô ensina sobre bem-estar financeiro

- Investindo em ano de eleição: uma reflexão com base nos pleitos anteriores

Este post possui natureza informativa, não devendo ser entendido como recomendação de qualquer investimento ou sugestão de alocação por parte dos destinatários. Os ativos financeiros e/ou as carteiras de investimentos discutidas neste material podem não ser adequadas para todos os investidores, tendo em vista que os objetivos de investimento, situação financeira e necessidades de cada investidor podem variar. Para avaliação da performance de um fundo de investimento, é recomendável a análise de, no mínimo, 12 (doze) meses. Fundos de investimento não contam com garantia do administrador, do gestor, de qualquer mecanismo de seguro ou do Fundo Garantidor de Crédito – FGC. Rentabilidade passada não representa garantia de rentabilidade futura. A rentabilidade divulgada não é líquida de impostos. Leia o prospecto, o formulário de informações complementares, a lâmina de informações essenciais e o regulamento antes de investir.