Em 2025, você tem até às 23h59min do dia 30 de maio para enviar sua declaração à Receita.

Neste artigo, detalhamos tudo que você precisa saber sobre a declaração dos seus investimentos na Warren.

Acompanhe!

Indice

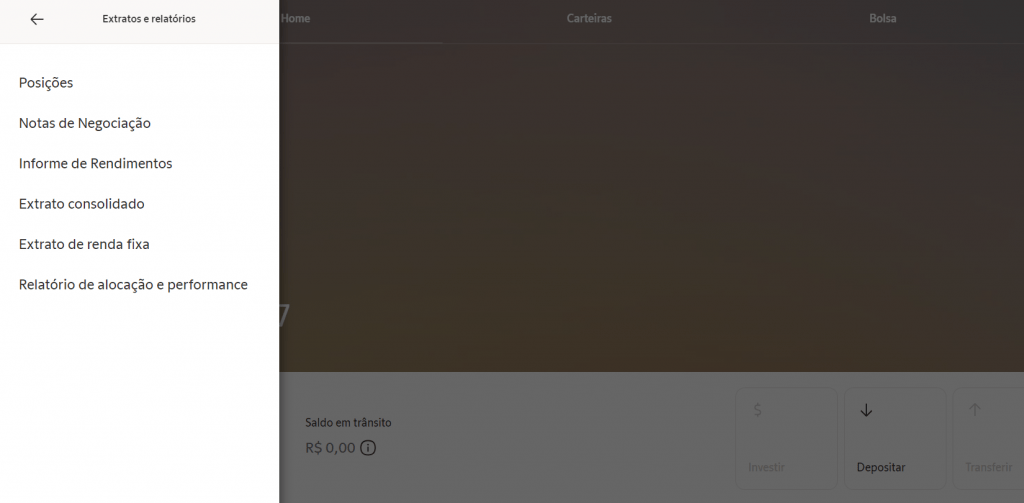

Como encontrar o Informe de Rendimentos na Warren

O primeiro passo para declarar seus investimentos na Warren é gerar o Informe de Rendimentos.

O Informe de Rendimentos da Warren pode ser encontrado por meio da área logada acessada via app ou navegador.

Basta fazer o seguinte caminho:

- Faça login na sua conta Warren;

- Na home, vá até a sessão “Meus investimentos”;

- Clique em “Extratos e relatórios”;

- Clique em “Informe de Rendimentos”;

- Faça download do documento em PDF.

IMPORTANTE!

Se você já investia com a Warren antes de agosto de 2024, pode notar uma diferença no seu informe.

Isso acontece porque, nesse período, a Warren Corretora e a Warren Rena se unificaram, resultando em uma alteração de CNPJ.

Por conta dessa mudança, seu informe apresentará duas fontes de identificação, que deverão ser declaradas:

- Renascença Distribuidora de Títulos e Valores Mobiliários Ltda (CNPJ: 62.287.735/0001-03)

- Warren Corretora de Valores Mobiliários e Câmbio (CNPJ: 92.875.780/0001-31)

Se você começou a investir após essa unificação ou se seu informe apresentar apenas a primeira fonte, a declaração deve ser feita normalmente.

Declarando os fundos de investimento das carteiras

Algumas carteiras de investimentos da Warren contam com produtos como fundos de investimentos.

Cada produto que consta nas carteiras deve ser declarado de forma individual na declaração, de acordo com as especificações que constam no Informe de Rendimentos.

Veremos os detalhes de cada produto a seguir, começando pelos fundos de investimentos.

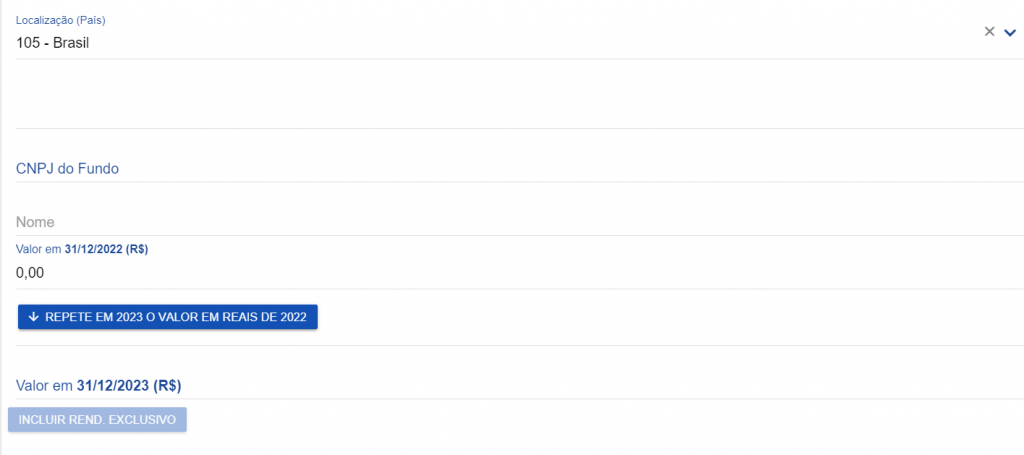

Em primeiro lugar, é preciso entender que os fundos de investimento devem ser declarados em dois momentos na sua declaração do Imposto de Renda.

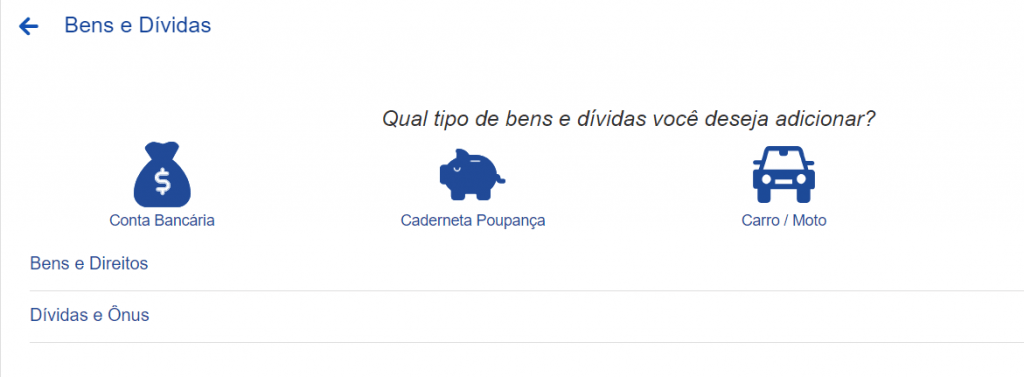

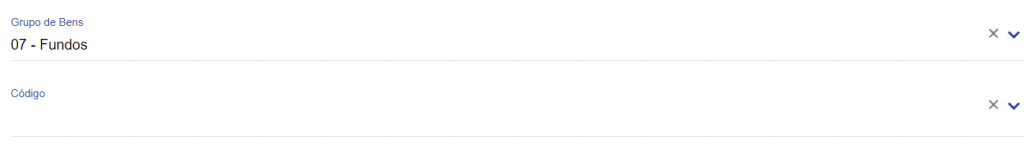

O saldo relativo a cada fundo de investimento deve ser inserido como “Bens e Direitos”, dentro da aba “Bens e Dívidas” (encontrado no menu à esquerda).

Já os rendimentos das aplicações devem ser inseridos como “Rendimentos de Tributação Exclusiva”, dentro da aba Rendimentos.

Assim, cada fundo de investimento aparecerá duas vezes na sua declaração. Primeiro, para declarar que você os possui. Depois, para declarar os respectivos rendimentos.

Na aba Bens e Dívidas

Começando pela aba Bens e Dívidas, cada fundo será declarado de acordo com seu código específico – antes, você deve selecionar o código 07 – Fundos.

Confira no seu informe de rendimentos que você pegou na Warren o nome, CNPJ e código de cada fundo da sua carteira.

Depois do código e do CNPJ do fundo de investimento, você precisa discriminar a operação, no campo “Discriminação”.

Ali, reúna as informações que você possui sobre o investimento, detalhando o nome do fundo e da instituição que o distribui.

No campo abaixo, que pede a situação em 31/12/2023 e 31/12/2024, digite o valor que você possuía investido no fundo em cada data (a informação consta no Informe de Rendimentos).

Se você investiu pela primeira vez em 2024, o campo relativo a 2023 ficará zerado.

Na aba Rendimentos

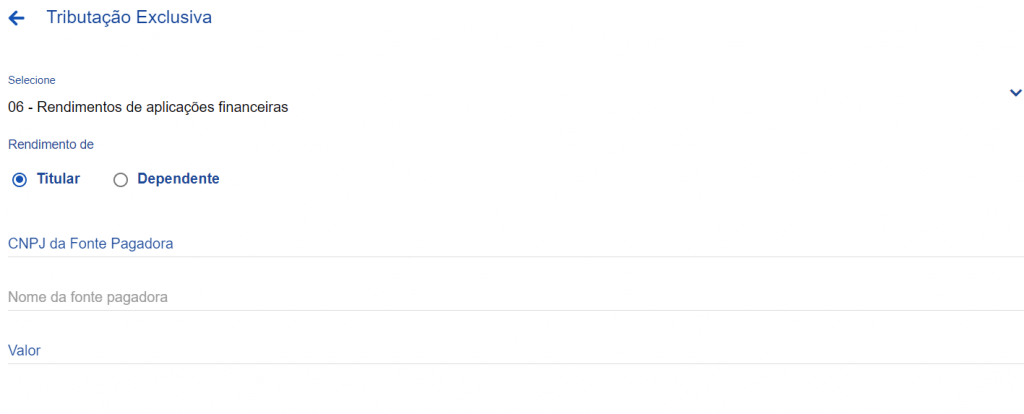

Agora que você declarou o saldo que possuía nos fundos, é preciso declarar o rendimento auferido, conforme consta no Informe de Rendimentos.

Para isso, acesse a aba Rendimentos, e em seguida adicione o tipo de rendimento “Tributação Exclusiva”. Depois, selecione a linha “06 – Rendimentos de aplicações financeiras”.

O preenchimento é simples:

- Tipo de beneficiário: não deve ser modificado, exceto se você não for o titular;

- CNPJ da fonte pagadora: é o CNPJ de quem executa o pagamento, no caso, o CNPJ de cada um dos seus fundos (confira no seu informe de rendimentos);

- Nome da fonte pagadora: seguindo a mesma lógica do CNPJ, você deve informar como nome da fonte pagadora;

- Valor: a quantia obtida em 2024, conforme o Informe de Rendimentos.

Declarando Renda Fixa

Tesouro, CDB’s e Debêntures Comuns

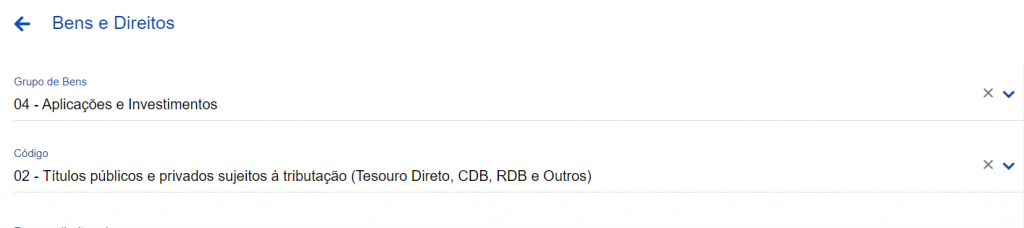

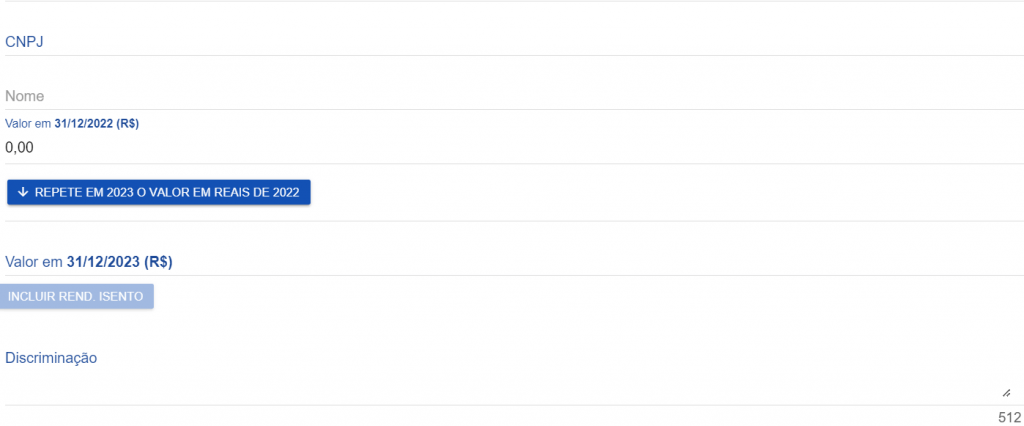

Para declarar títulos do Tesouro e CDB’s acesse a aba “Bens e Dívidas”, vá em “Bens e Direitos”, selecione o Grupo “04 – Aplicações e Investimentos” e utilize o código “02 – Títulos públicos e privados sujeitos à tributação (Tesouro Direto, CDB, RDB e outros)”.

Preencha os valores referentes a cada título em 31/12/2023 e 31/12/2024. Na parte de discriminação, informe o nome do título e a instituição financeira onde ele está aplicado.

OBS.: Se o título tiver sido adquirido em 2024, deixe o campo 31/12/2023 em branco. Se tiver vendido o papel no ano passado, deixe o campo 31/12/2024 em branco.

Em seguida, é hora de declarar os rendimentos. Na aba “Rendimentos”, vá na seção “Tributação Exclusiva” e acesse o item “06 – Rendimentos sobre aplicações financeiras”.

Digite o CNPJ da fonte pagadora, neste caso a Warren Corretora de Valores Mobiliários e Câmbio (CNPJ:92.875.780/0001-31), e o valor dos rendimentos apontado no Informe de Rendimentos.

Títulos isentos de IR

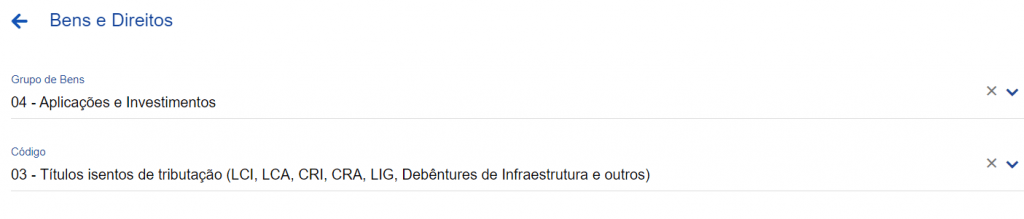

Aplicações em CRI’s, CRA’s, LCI’s, LCA’s e Debêntures Incentivadas são isentos de Imposto de Renda. Sendo assim, você deve seguir os seguintes passos:

Na aba Bens e Dívidas

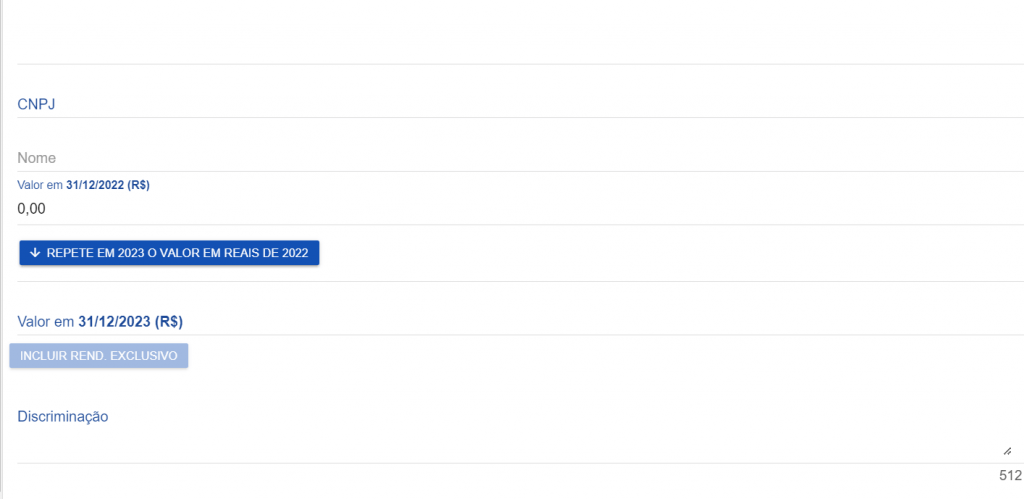

Vá em “Bens e Direitos”, selecione o Grupo “04 – Aplicações e Investimentos” e utilize o código “03 – Títulos isentos de tributação (LCI, LCA, CRI, CRA, LIG, debêntures de Infraestrutura e outros).

Preencha os valores referentes a cada título em 31/12/2023 e 31/12/2024. Na parte de discriminação, informe o nome do título e a instituição financeira onde ele está aplicado.

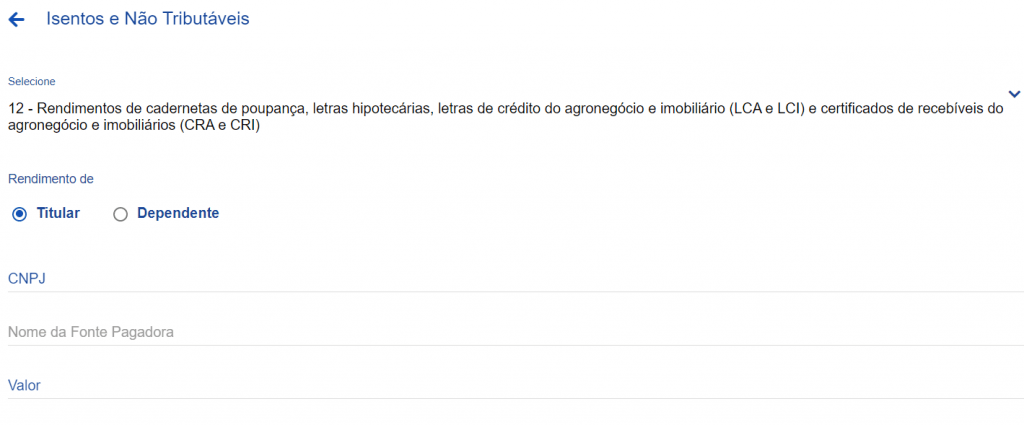

Na aba Rendimentos

Vá na seção “Isentos e Não Tributáveis” e acesse o item “12 – Rendimentos de poupanças, letras hipotecárias, letras de crédito do agronegócio e imobiliário (LCI e LCA) e certificados de recebíveis do agronegócio e imobiliários (CRA e CRI)”.

Digite o CNPJ da fonte pagadora, neste caso a Warren Corretora de Valores Mobiliários e Câmbio (CNPJ:92.875.780/0001-31), e o valor dos rendimentos apontado no Informe de Rendimentos.

Declarando os ativos da sua aba Bolsa

Pela aba Bolsa, clientes da Warren podem comprar e vender títulos negociados na Bolsa de Valores. Os investidores de carteiras administradas de nossas ações também deverão declarar cada um dos ativos que a compõem.

É importante lembrar que ativos como Ações, BDRs, ETFs e FIIs são de responsabilidade dos administradores de enviar à você as informações relacionadas à quantidade, preço médio e valores.

Novamente, tudo começa pelo Informe de Rendimentos, que são enviados aos investidores pelos administradores.

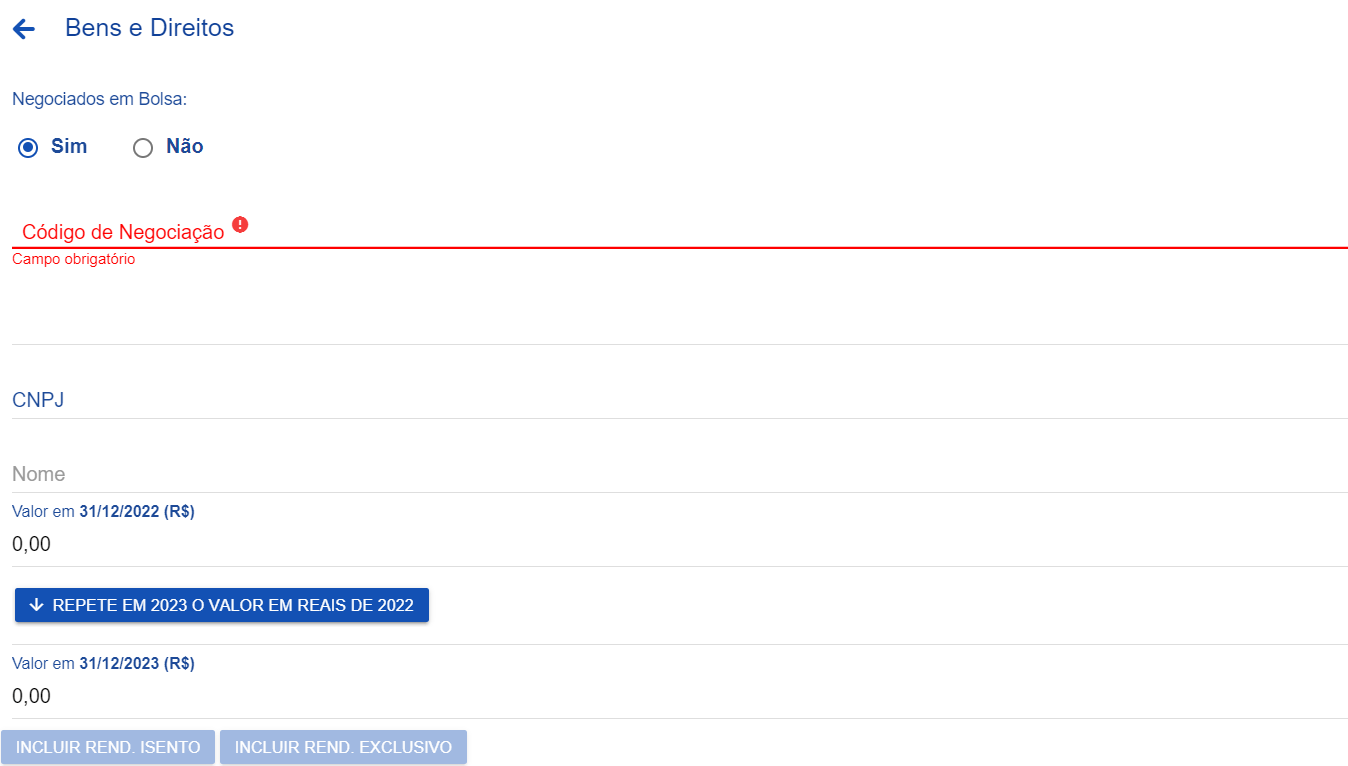

Aba Bens e Dívidas

No item Bens e Direitos, novamente:

- Para declarar ações, utilize o item “3 – Participações Societárias” e, em seguida, o código 01 – Ações (inclusive as listadas em bolsa).

- Para declarar BDRs, escolha o item “4 – Aplicações e Investimentos”, e em seguida, 04 – Ativos negociados em bolsa no Brasil”.

- Para declarar FIIs, escolha o item “7 – Fundos” e em seguida “3 – Fundo de Investimento Imobiliário (FII)”.

- Para declarar ETFs, escolha o item “7 – Fundos” e em seguida “9 – Demais Fundos de Índice de Mercado (ETFs).

Digite o CNPJ da empresa que você está investindo. Na discriminação, você deve colocar a quantidade de cotas desta ação específica.

- Exemplo: 100 ações de Petrobras (PETR4), com preço médio de XX R$. O preço médio é a média do valor total que você pagou nas ações da empresa. Esse processo vale também para cotas de FIIs, ETFs e BDRs.

- No campo código de negociação, você deve colocar o código da ação/cota. No exemplo anterior, seria PETR4.

- No campo “Situação”, em 31/12/2023 e em 31/12/2024, você deve informar o valor de aquisição das ações, independente do dia do ano que as comprou;

- Se a compra foi feita em 2024, o campo de 31/12/2023 fica zerado;

- Se a venda de todas as ações foi feita em 2024 e agora o investidor não possui mais a ação em carteira, o campo 31/12/24 deve ficar zerado – e na descrição, deverá incluir os detalhes da venda;

- Note que você não vai mencionar, aqui, o valor atual das ações, e sim o valor que pagou pela compra. Essa informação pode ser consultada através do preço médio informado no sistema CEI, da B3.

Afinal, multiplicando o preço médio pelo total de ações que você tem, é possível saber o valor total investido.

Não é necessário especificar a corretora pela qual você adquiriu os produtos.

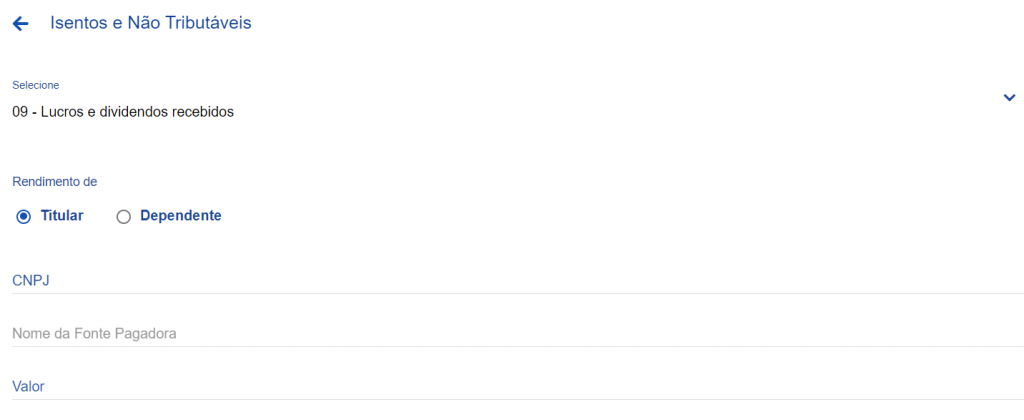

Na aba rendimentos

Já os dividendos recebidos devem ser declarados na aba Rendimentos, no item Isentos e Não Tributáveis, selecionando a opção “09 – Lucros e dividendos recebidos”, conforme consta no Informe de Rendimentos.

Preencha com o CNPJ da empresa que pagou os dividendos, o nome da empresa e o valor recebido de dividendos no ano. Você deve fazer o processo por cada ação diferente que possuir.

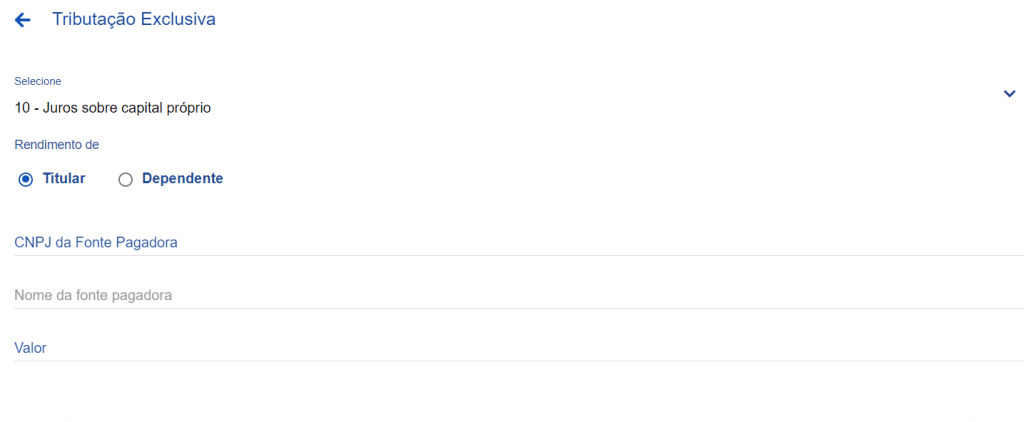

Já os Juros sobre Capital Próprio (JCP) devem ser declarados na aba Rendimentos, no ítem Sujeitos à Tributação Exclusiva, com a opção “10 – Juros sobre capital próprio”. Faça o mesmo processo de preenchimento anterior.

Se você vendeu até R$ 20 mil em ações por mês

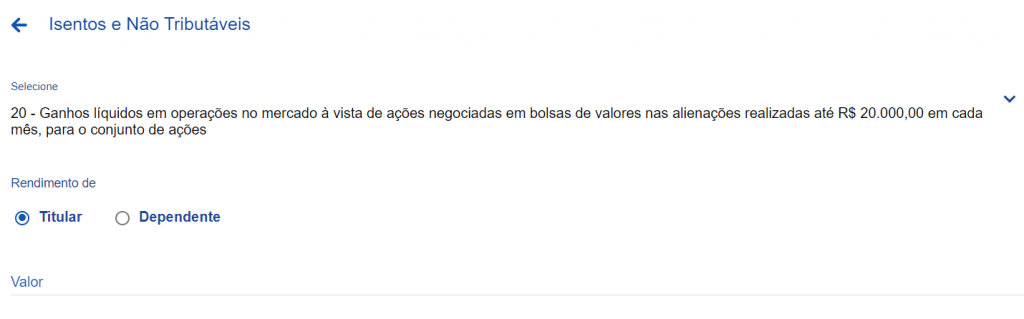

Nestes casos, o investidor fica isento de imposto, mas deve declarar os ganhos no ítem “Isentos e Não Tributáveis”, com o código 20 – Ganhos líquidos em operações no mercado à vista de ações negociadas em bolsas de valores nas alienações realizadas até R$ 20.000.

É importante destacar que esse valor limite de R$ 20 mil refere-se ao valor total de vendas no mês, e não de uma ação específica. Então, se você vendeu no mesmo mês, por exemplo, R$ 15 mil de uma ação e outros R$ 10 mil de outra, o valor total ultrapassa esse limite e esses ganhos devem ser declarados no passo a passo abaixo.

Preencha quanto você ganhou no ano ao vender ações.

Se você vendeu mais de R$ 20 mil em alguns meses

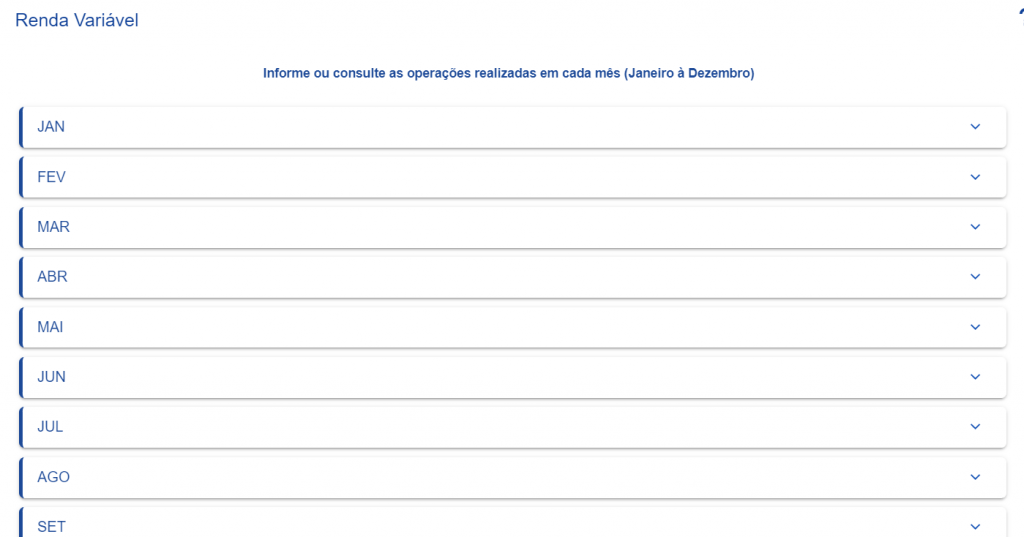

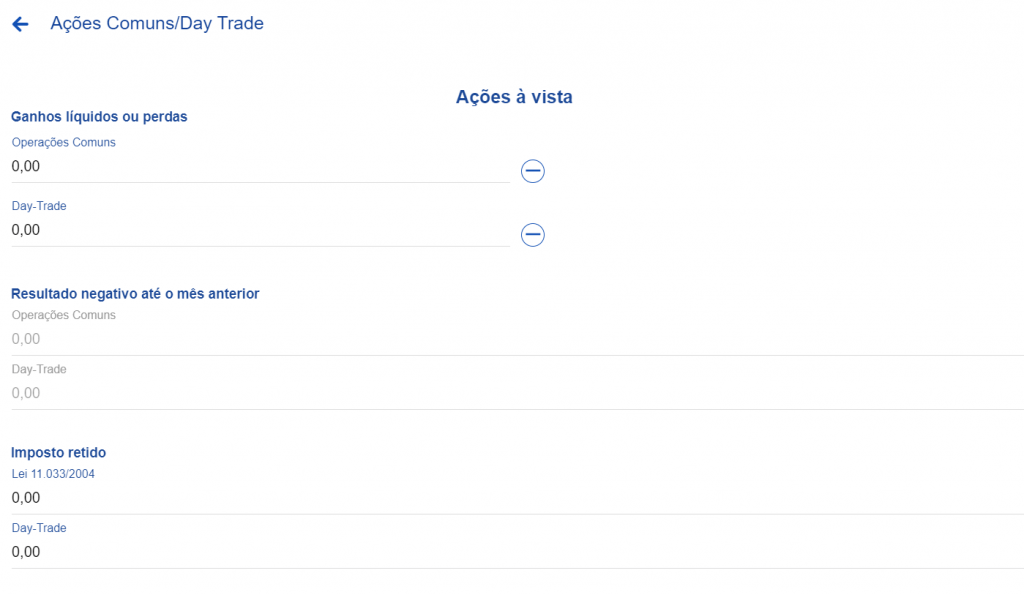

Acesse a aba renda variável e preencha os lucros obtidos mês a mês. Utilize o Darf que você pagou para preencher essas informações. Ao final, em “imposto pago”, você deve preencher o valor total que pagou em Darf naquele mês.

Clique no mês referente à venda e preencha.

Informe valor igual a zero nos meses em que não tiver realizado operações e também naqueles em que as vendas de ações tenham somado menos do que R$ 20 mil (essas entram no ítem “Isentos e Não-Tributáveis”.

LEIA MAIS