Descobrir como calcular o preço médio (PM) das ações é um dilema comum para quem investe em renda variável. Afinal, trata-se de uma estratégia de investimento, ou apenas de um cálculo para controle da rentabilidade?

Mais do que isso: vale a pena utilizar o preço médio na tomada de decisão para potencializar a rentabilidade?

Se você está pesquisando sobre como investir na Bolsa de Valores, ou já investe em ações, sabe que existem diferentes ferramentas para tentar valorizar a sua carteira e melhorar a rentabilidade dos investimentos.

O preço médio é um cálculo de ponderação sobre a média de preço que você pagou pelas ações em diferentes momentos.

Alguns investidores utilizam o PM como estratégia para potencializar os ganhos. A intenção é considerar o preço médio pago para continuar comprando as mesmas ações à medida que esse ativo cai de preço, por exemplo.

Mas você sabe qual é a fórmula do preço médio? Quais os cuidados precisa ter para aplicar essa estratégia?

Para sanar as principais dúvidas sobre esse assunto, que pode confundir muitos investidores, acompanhe este artigo e confira:

- O que é Preço Médio (PM);

- Qual é a importância do preço médio;

- Como calcular o preço médio?

- Aplicativos para calcular o preço médio;

- Preço médio no Imposto de Renda;

- Fazer preço médio vale a pena?

- Preço médio no day trade;

- Preço médio no buy and hold;

- Cuidados com o preço médio.

Vamos entender?

Indice

O que é preço médio (PM)

Preço médio (PM) é a média dos preços que você pagou nas compras de uma determinada ação.

Ao investir na Bolsa, é bastante comum que investidores comprem as mesmas ações em momentos diferentes, a preços diferentes. Principalmente se a sua estratégia for de longo prazo, com o hábito de aportar todos os meses, por exemplo.

Ao fazer isso, o investidor utiliza a fórmula do preço médio para identificar uma média do preço que ele pagou em cada uma dessas ações, considerando todas as operações de compra.

Por que isso é feito?

Suponhamos que você tenha comprado ações de uma empresa como a Lojas Renner. Na primeira compra adquiriu um lote de 100 ações a R$ 30 dando um total de R$ 3 mil reais.

Na segunda operação, nas mesmas 100 ações você pagou R$ 35. Em uma terceira compra, você comprou 50 ações em um total de R$ 2 mil, ou seja, R$ 40 cada ação.

O objetivo do preço médio (PM) é encontrar o valor médio que o investidor pagou, somando essas três operações.

Qual é a importância do preço médio?

Entender como calcular o preço médio é importante por dois motivos.

O primeiro deles é para identificar se o preço que você pagou em cada ação está alinhado ao preço de mercado, é superior ou inferior.

Isso ajuda a mostrar o desempenho das ações na sua carteira, revelando se ela está valorizada ou desvalorizada.

Além disso, calcular o preço médio das ações também é importante para o Imposto de Renda. Ao declarar as suas ações na opção “Bens e Direitos” do IR, no campo de “Discriminação”, você precisará informar a quantidade das ações compradas no exercício e o preço médio pago por elas.

Além disso, alguns valores podem ser abatidos para restituição no seu lucro final, e conhecer o PM pode fazer com que você pague uma carga menor desse imposto.

LEIA MAIS | Como declarar os seus investimentos no Imposto de Renda

Como calcular o preço médio?

Para calcular o preço médio de uma ação você precisará de três dados:

- Volume de compra — a quantidade de ações que adquiriu em cada operação;

- Preço que pagou nas ações em cada operação de compra;

- Total de ações que você tem somando essas operações.

Em linhas gerais, esse cálculo é o produto entre a quantidade de ações que comprou multiplicado pelos preços pagos.

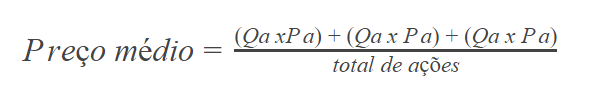

A fórmula do PM é a seguinte:

Para o cálculo, considere:

- Qa: quantidade de ações;

- Pa: preço de cada ação.

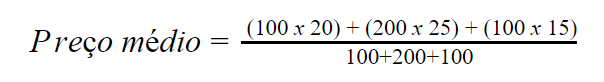

Vamos supor um cenário em que você tenha feito três compras das mesmas ações.

- Na operação 1: comprou 100 ações a R$ 20 cada uma;

- Na operação 2: comprou 200 ações a R$ 25 cada uma;

- Na operação 3: comprou 100 ações a R$ 15 cada.

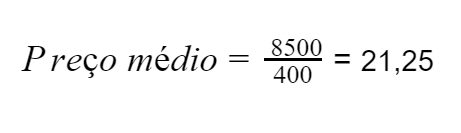

Para aplicar o cálculo do PM temos:

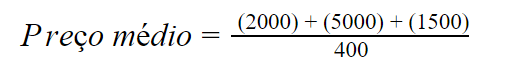

Logo temos:

Por fim:

O Preço Médio pago por cada ação foi de R$ 21,25. Entendeu como é simples de calcular?

Aplicativos para calcular o PM

Apesar de ser importante conhecer a fórmula e o cálculo do preço médio, você não precisa decorá-los.

Existem aplicativos para controle de carteira que disponibilizam o PM de forma automática. Por meio desse recurso, você consegue acompanhar os seus investimentos, fazer simulações e acompanhar as oscilações dos seus ativos.

Essas plataformas são integradas ao CEI — Canal Eletrônico do Investidor. A partir disso, os aplicativos conseguem puxar todos os dados das suas compras de ações, desde a primeira até a última, para chegar ao preço médio das suas compras.

Preço médio no Imposto de Renda

De acordo com a Receita Federal, todos os investidores que tenham feito operações na Bolsa de Valores são obrigados a fazer a declaração anual do Imposto de Renda, independentemente se tiveram lucro ou prejuízo.

Para o imposto de renda, você pode somar ao preço médio às taxas relacionadas às ordens de compra das suas ações, cobranças das corretoras e também custos relacionados à B3.

Alguns desses custos são:

- Taxa de custódia;

- Taxa de corretagem;

- ISS (Imposto sobre Serviço);

- Emolumentos;

- Taxas de registro e de liquidação.

Para declarar as suas ações no Imposto de Renda, você precisa saber a quantidade de ações compradas no ano declarado, o custo de aquisição total e o preço médio com todas as taxas inclusas.

Na ficha de Bens e Direitos, no campo “Código”, você precisará selecionar o item 31 — que se trata das ações.

Depois, precisará do CNPJ das empresas das quais comprou ações e, na sequência, a quantidade de ações e o preço médio delas.

Como incluir as taxas e custos operacionais no PM para declarar o IR? No dia seguinte às suas operações de compra e venda, a corretora informará os custos operacionais, com a taxa de corretagem e de custódia.

Por exemplo, imagine que em uma operação de compra, você adquiriu 100 ações de uma empresa a R$ 8 cada. Porém, com os custos, o valor total foi para R$ 10,93.

Isso significa que os custos operacionais somente dessa operação de compra foram de R$ 2,93.

Caso você não utilize nenhum aplicativo para controle de carteira, no site do CEI você tem acesso a uma relação do preço médio das suas ações.

LEIA MAIS | Como declarar ações no Imposto de Renda

Fazer preço médio vale a pena?

O preço médio é utilizado por alguns investidores como estratégia para mitigar as perdas causadas pelas oscilações do preço e aumentar o potencial de rentabilidade.

Não há uma resposta certeira para afirmar se a estratégia de fazer preço médio vale a pena. Há diversos fatores a serem considerados, como as suas estratégias de investimento e o seu objetivo, além do histórico e consistência da empresa.

Geralmente, a intenção de quem utiliza o PM é amortecer as quedas de preço por meio da compra constante das mesmas ações.

Os investidores que adotam o PM como estratégia na tomada de decisão agembasicamente de duas maneiras: contra a posição e a favor da posição.

Vamos avançar e entender o que é contra e a favor da posição?

Preço médio no day trade

Normalmente, o preço médio é utilizado como estratégia em operações e mecanismos de curto prazo. No day trade, o PM pode ser utilizado contra a posição e a favor da posição.

O preço médio contra a posição acontece em tendências ou cenários de baixa. Funciona assim:

Você comprou um lote de ações de uma companhia a R$ 12 cada uma. Mais tarde, você percebeu que ela estava sendo vendida a R$ 11,50. Isso significa que está perdendo quase 5%.

Com isso, você aplica o PM comprando lotes de R$ 11,50 cada ação, para reduzir o seu percentual de perda. Ao aplicar esse mecanismo, o objetivo dos investidores é aumentar os lucros quando — e se — os preços se recuperarem.

Já na opção a favor da posição, o investidor age da mesma maneira, mas em cenários de alta.

Ou seja: você continua comprando ações que estão com tendências favoráveis, também com o objetivo de aumentar os seus lucros, mesmo que o PM aumente.

Preço médio no buy and hold

O Buy and Hold é uma estratégia de longo prazo, na qual você compra as ações com regularidade, com a esperança de que as empresas se valorizem. Por isso, também há investidores que utilizam o preço médio para escolher em quais ações investir.

Para longo prazo, é comum que os investidores utilizem a análise fundamentalista, para avaliar a saúde financeira e o potencial de crescimento das empresas.

No buy and hold, o PM é aplicado quando o investidor compra ações que estão abaixo do valor pago originalmente.

Em linhas gerais, aqui a estratégia é comprar as ações com o PM negativo para ganhar com a valorização ao longo dos anos, não importando tanto as quedas em curto prazo, mas sim os ganhos em longo prazo.

Suponha, por exemplo, que você tenha uma carteira de ações com 10 ativos e defina um percentual ideal de 10% para uma delas. No mês seguinte à primeira compra, é provável que esses percentuais estejam desbalanceados.

Neste caso, você escolheria as ações com PM negativo para fazer o próximo aporte, reequilibrando os percentuais dentro da carteira ideal.

Cuidados com o preço médio

Há investidores que amam e outros que abominam o preço médio. Esse é um mecanismo que pode gerar tanto oportunidades de ganhos quanto de perdas.

Por isso, os investidores que optam por utilizar o PM precisam tomar alguns cuidados.

Selecionamos as duas principais cautelas quando se trata do PM. Veja só.

Não faça PM por fazer

Não compre ações e aplique o preço médio de maneira desenfreada e sem ter total conhecimento ou suporte profissional.

Estude os ativos e busque avaliar o histórico da empresa para certeza do que está fazendo. Jamais compre ações somente porque o preço delas caiu.

Seja consistente em sua estratégia

As suas decisões de compra e de venda na montagem de carteiras precisam de planejamento prévio.

Se você deseja aplicar o PM como ferramenta, elabore uma estratégia consistente para orientar os seus passos e nortear o caminho a ser seguido. Ficar sem rumo, ou sem uma estratégia bem definida, poderá resultar em decisões precipitadas.

Dica Bônus: foco no longo prazo

A Warren sempre sugere que as estratégias dos nossos clientes sejam de longo prazo.

A dica é comprar ações com foco no longo prazo, apostando na consistência da sua estratégia. Assim, você dilui os riscos e aumenta o potencial de ganho ao longo dos anos.

Não é à toa que Warren Buffett e George Soros, dois dos maiores e mais influentes investidores do mundo, são defensores de estratégias de longo prazo, como o buy and hold e value investing.

Como vimos, preço médio (PM) é uma estratégia que tem seus defensores e opositores. Assim como há chances de potencializar os lucros (desde que aplicada com consciência e experiência), há possibilidades de perdas consideráveis se a sua estratégia não for bem-sucedida e você não respeitar alguns limites.

Então, nunca tome decisões isoladas e aleatórias, mas sempre baseadas em evidências, de maneira consistente. Se você acha que isso é muito complexo e prefere depositar seu dinheiro nas mãos de que quem é especialista no assunto, a ajuda profissional pode ser mais indicada.

É apaixonado por investir em ações? Conheça os fundos de ações da Warren:

Se você gostou desse conteúdo, aproveite para assinar a Warren Pills, a nossa newsletter que te deixa por dentro dos principais acontecimentos do mercado financeiro de forma divertida.

Nós achamos que você também também vai se interessar por: