Em reunião finalizada nesta quarta-feira, o Banco Central do Brasil decidiu aumentar a taxa Selic novamente em 1 ponto percentual, a 12,75%.

Este é o décimo aumento consecutivo da taxa básica de juros da economia brasileira, em um ciclo de alta que se iniciou em março do ano passado, com a Selic ainda em 2%, o seu menor patamar histórico.

A mudança coloca a Selic no seu maior valor desde desde janeiro de 2017, quando estava em 13,00% ao ano.

Indice

O que explica a Selic em 12,75%?

A decisão de política monetária anunciada pelo Banco Central já era amplamente esperada pelo mercado.

Na decisão anterior, o Comitê de Política Monetária (Copom) do Banco Central havia previsto um aumento de igual magnitude (100 pontos base) para esta reunião de maio.

No cenário externo, os preços de commodities elevados continuam sustentando a inflação.

A guerra entre Rússia e Ucrânia ainda não chegou ao fim e segue pressionando as cadeias produtivas de commodities agrícolas e energéticas, com destaque para o descasamento de oferta e demanda e consequente escalada dos preços do milho, trigo, petróleo e gás natural.

A inflação é um fenômeno global que traz preocupações não apenas para o Brasil, mas também para todos os demais bancos centrais e formuladores de política econômica ao redor do mundo..

Diante disso tudo, como será que a atividade econômica brasileira vem se comportando?

Neste contexto, a preocupação é menor em relação à atividade econômica brasileira.

Os dados vêm sendo revisados para cima constantemente e indicadores relativos ao comércio, serviços e mercado de trabalho demonstram evolução.

Além disso, mesmo com o aperto nas condições financeiras que desestimulam a atividade, o desempenho das commodities agrícolas, energéticas e metálicas favorece a arrecadação.

Em especial, a economia brasileira deve ser bastante beneficiada pelo setor agropecuário.

A seguir, vamos entender os principais fatores que levaram a essa decisão do Copom:

Inflação cada vez mais disseminada

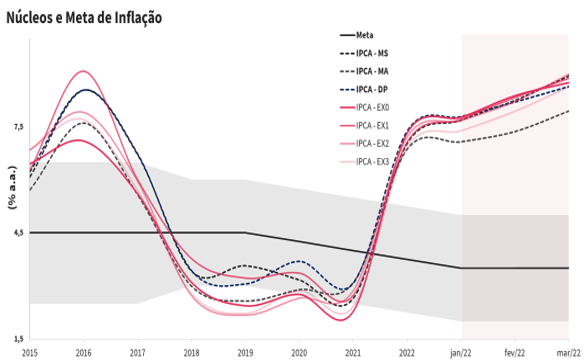

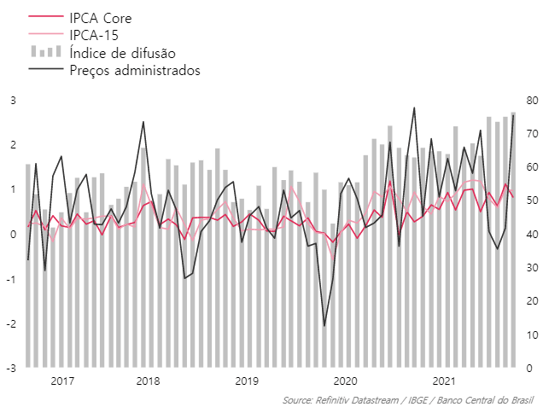

Apesar das recentes elevações na taxa Selic, os núcleos de inflação continuam piorando pelo quinto mês consecutivo.

O índice de difusão, que mede o percentual de itens que subiram de preço, atingiu 76,13%, maior valor desde fevereiro de 2016.

A inflação também segue mais disseminada a cada dado novo, algo que vem acontecendo desde o início de 2022.

Considerando a última leitura do IPCA para o mês de abril, tivemos alta em 8 dos 9 grupos componentes do indicador (alimentação, artigos de residência, comunicação, despesas pessoais, educação, habitação, saúde, transporte e vestuário).

O único grupo que apresentou variação negativa nos preços foi comunicação (-0,05%).

A alta no preço do petróleo (e consequentemente dos produtos refinados) acaba fluindo por outros canais e afetando a economia como todo.

Estamos vendo neste momento uma disseminação generalizada da inflação por vários grupos de produtos e serviços.

O que esperar daqui para frente?

Considerando que não houve melhora significativa no balanço de risco global e que os núcleos de inflação no Brasil permanecem pressionados, a postura do Copom seguiu o planejado.

As frequentes revisões nas projeções do mercado para o IPCA de 2023 (principal variável utilizada nos modelos do Banco Central) ainda dão sinais de desancoragem das expectativas.

Os preços das commodities permanecem elevados e apesar do desempenho positivo das contas públicas, as incertezas no arcabouço fiscal, considerando uma maior proximidade com as eleições, também pesam contra o balanço de riscos.

É complicado tentar acertar precisamente o ritmo de aperto de juros nas próximas reuniões, sobretudo em um ambiente de grandes incertezas.

No entanto, o comunicado da reunião do Copom indica que a autoridade monetária deve ajustar os próximos passos e continuar penetrando em território contracionista, subindo ainda mais a taxa de juros Selic no próximo encontro.

“O Copom considera que, diante de suas projeções e do risco de desancoragem das expectativas para prazos mais longos, é apropriado que o ciclo de aperto monetário continue avançando significativamente em território ainda mais contracionista. O Comitê enfatiza que irá perseverar em sua estratégia até que se consolide não apenas o processo de desinflação como também a ancoragem das expectativas em torno de suas metas”, diz a nota oficial emitida à imprensa.

“Para a próxima reunião, o Comitê antevê como provável uma extensão do ciclo com um ajuste de menor magnitude. O Comitê nota que a elevada incerteza da atual conjuntura, além do estágio avançado do ciclo de ajuste e seus impactos ainda por serem observados, demandam cautela adicional em sua atuação”, diz o material, indicando que o aumento deve ser inferior a 1 p.p., provavelmente na ordem de 0,75 p.p. ou 0,5 p.p.

Consideramos que existe, portanto, uma alta probabilidade de continuidade no ciclo de alta de juros no Brasil.

Para finalizar, espero que você tenha gostado do artigo, e aproveito para avisar que estou totalmente aberto a dúvidas e sugestões. Costumo responder perguntas todos os dias no meu perfil pessoal do Instagram (@fredpnobre).

E se você quiser acessar as minhas recomendações individuais de empresas e as carteiras de ações e FIIs da área de análise da Warren, basta se cadastrar clicando aqui.

Gostou da leitura? Confira outros artigos que separamos para você: