No meu último artigo, comentei sobre a necessidade de seguirmos uma “dieta equilibrada” entre ativos de renda fixa e renda variável quando montamos uma carteira de investimentos.

No entanto, mais importante do que observar a classe do ativo é observar os fatores a que estamos expostos em nosso portfólio. No fim do dia, a “casca” do ativo a que estamos expostos importa pouco, o que queremos saber é em quais fatores de risco estamos expostos.

Dito isso, gostaria de propor um exercício para elucidar este ponto.

A ideia é fazer uma comparação entre o ativo livre de risco, o nosso querido CDI, contra alguns índices de mercado, tentando sintetizar algum fator de risco.

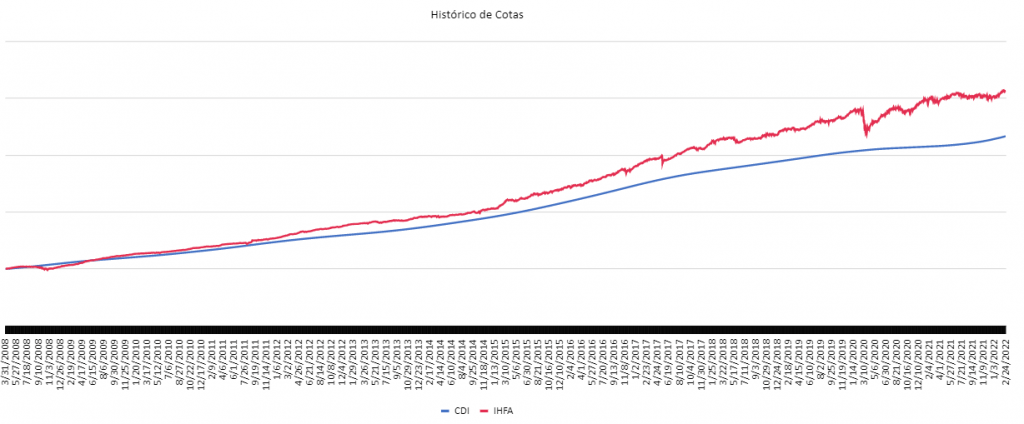

Inicialmente, observemos o comparativo do CDI contra o IHFA, que é o índice de hedge funds da ANBIMA. O índice, que é uma cesta de fundos de investimento multimercado, busca replicar uma exposição a esta classe no Brasil.

Como podemos ver no gráfico abaixo, o IHFA performa consistentemente acima do CDI, indicando que os fundos multimercado de maior destaque no cenário nacional vem entregando retorno aos seus cotistas.

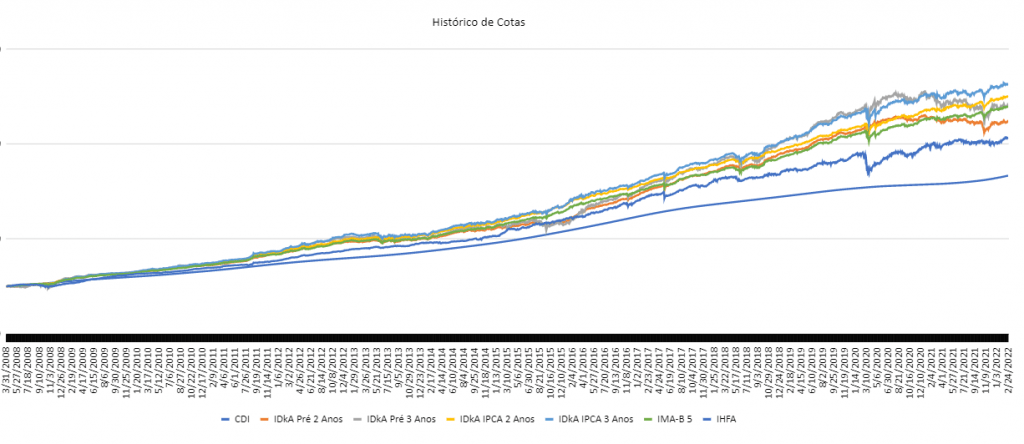

No entanto, podemos tentar sintetizar esta exposição via fatores de risco. O exemplo que trago aqui são alguns índices de mercado, também da ANBIMA, compostos exclusivamente por títulos públicos: IDkA Pré, IDkA IPCA e IMA-B 5.

Não estou assumindo que estes índices replicam na integralidade os fatores de risco que compõem as várias estratégias do IHFA, mas podemos assumir que o fator risco de mercado é muito bem representado.

Para deixar a comparação mais clara, vamos definir primeiro o que seria cada um desses índices. No caso do IDkA, o índice seria composto por um título sintético com duration (prazo médio do ativo) de um determinado número de anos.

Dizemos que o índice é composto por um ativo sintético porque não existe no mercado um ativo com estas características. Ele surge da “mistura” de outros ativos existentes.

No exemplo proposto abaixo, estamos analisando este índice para ativos prefixados e atrelados à inflação para durations de 2 e 3 anos. O outro índice, mais conhecido do público, é o IMA-B 5, famoso indexador de fundos com sufixo IPCA Curto.

Como podemos observar acima, todos os índices superaram o CDI, bem como o IHFA. Porém, não podemos argumentar que os índices apresentados são melhores, mais rentáveis ou mais eficientes que o IHFA. Estamos, aqui, simplesmente tentando demonstrar como um único fator de risco pode imitar a performance de um grupo de fundos de investimento.

E como podemos verificar se essa “réplica” é minimamente aceitável?

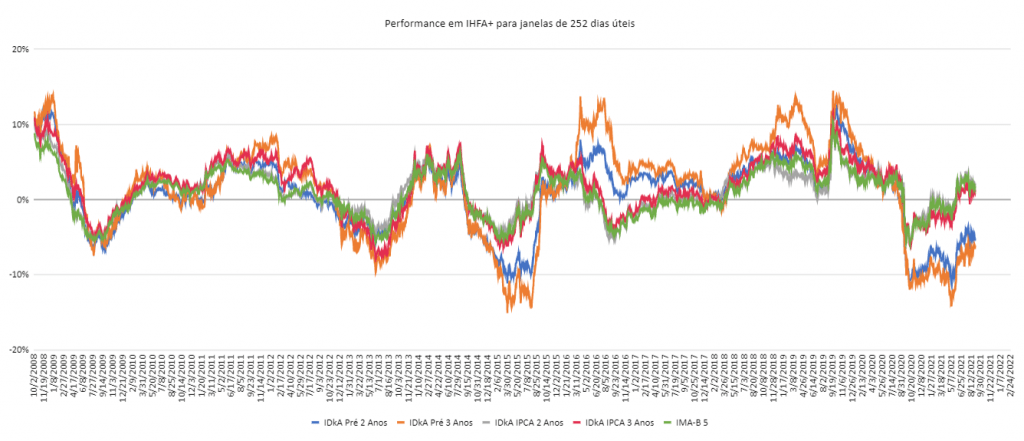

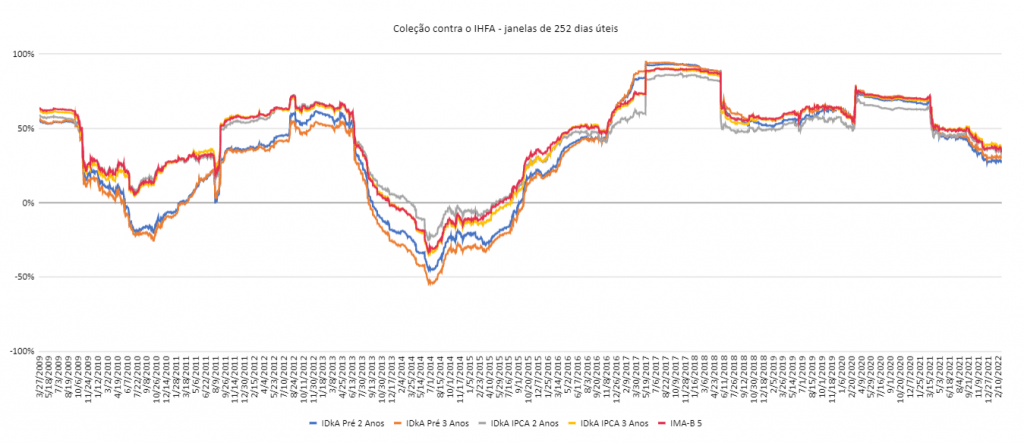

Analisamos o comportamento do retorno contra o IHFA em janelas móveis de 252 dias úteis, bem como a correlação para a mesma janela de tempo. A ideia é ver como teria sido o retorno do investidor mediano nesta alocação.

No gráfico acima, podemos notar que, na média, os índices superam o IHFA em janelas de 252 dias úteis. Em média, o IMA-B 5 superou o IHFA em 0,8% ao ano, por exemplo. Já no caso da correlação (gráfico abaixo), podemos notar correlação média acima de 50%, o que indica um comportamento parecido dos índices.

O que queremos demonstrar aqui é que podemos replicar parte das melhores estratégias dos fundos multimercado de maior destaque da indústria por meio de um conceito simples: fatores de risco.

Aqui, a exposição ao IMA-B 5, por exemplo, sintetiza o fator risco de mercado, um dos mais usuais nas estratégias que compõem o IHFA (e tudo isso através de títulos públicos). Como curiosidade, além do excesso de retorno contra o CDI de 2,8% ao ano e do excesso de retorno contra o IHFA de 0,8% ao ano, o IMA-B 5 apresenta volatilidade média inferior ao do IHFA.

Ou seja, se olharmos para os dados passados, vemos que o IMA-B 5 (ou algum fundo IPCA Curto com baixa taxa de administração) superou, em média, boa parte dos fundos multimercados brasileiros em termos de eficiência.

A conclusão é de que devemos eliminar os fundos multimercados de nossas carteiras? Com toda certeza não!

O que tentamos evidenciar é que podemos construir carteiras mais eficientes quando olhamos para o mundo dos investimentos pela ótica dos fatores de risco, buscando estar expostos a quem de fato nos agrega em termos de retorno e eficiência.

Buscar entender e escolher os fatores de risco que mais geram benefício para nossa carteira é a nova fronteira dos investimentos.

Leia outros artigos que podem ser do seu interesse: