Este texto foi publicado na Warren Magazine de fevereiro de 2021. Clientes Warren recebem a Warren Magazine mensalmente por e-mail. Você pode acessar esta edição clicando aqui.

Começo esse texto fazendo uma afirmação importante: é preciso inserir a previdência privada e o seguro de vida no planejamento financeiro do brasileiro. E sim, ainda estamos muito atrasados em relação a esse assunto quando nos comparamos a outras culturas.

Depois de mais de vinte anos de experiência no mercado de seguros e previdência dentro e fora do Brasil, ainda percebo um longo caminho pela frente no que diz respeito ao planejamento de longo prazo.

Quando se fala em seguro de vida, por exemplo, muitos se assustam, pois é um assunto que gira em torno de uma perda. E o mais sensível: a perda de alguém próximo.

Por isso, ainda é tabu falarmos de custas com a herança, da continuidade de uma empresa, de uma doença inesperada e até mesmo com uma perda repentina.

Isso porque, diferente de outras culturas que, infelizmente, vivenciam catástrofes naturais, como terremotos, furacões, ou até vivem em zonas de conflito bélico, nós estamos acostumados a achar que estamos imunes a algo que possa nos colocar em risco.

É complexo dizer isso, mas a verdade é que ninguém está livre de absolutamente nada.

A pandemia veio para nos provar exatamente isso e fez com que muitos, pela primeira vez, começassem a planejar a vida no longo prazo.

A dificuldade de planejar a vida financeira sob todos os aspectos vem da nossa carência em educação financeira na escola e em casa.

O mercado financeiro também tem muita culpa nisso por criar uma linguagem própria, complexa e que, ao invés de aproximar, afasta as pessoas.

E assim, por falta de conhecimento ou até mesmo por vergonha, muitos se mantêm distantes do assunto.

A nossa indústria também tem sua parcela de culpa, pois demorou muito tempo para criar bons produtos com benefícios claros aos clientes e que, de fato, sejam comercializados baseados nas necessidades dos clientes e não no “faz para me ajudar”, “preciso bater meta”, “quer pagar quanto?” e coisas do tipo.

Hoje, 90% dos brasileiros investem em bancos. Nos Estados Unidos, por exemplo, esse percentual não chega a 6%. Ou seja, 94% dos americanos não escolhem os bancos para investir.

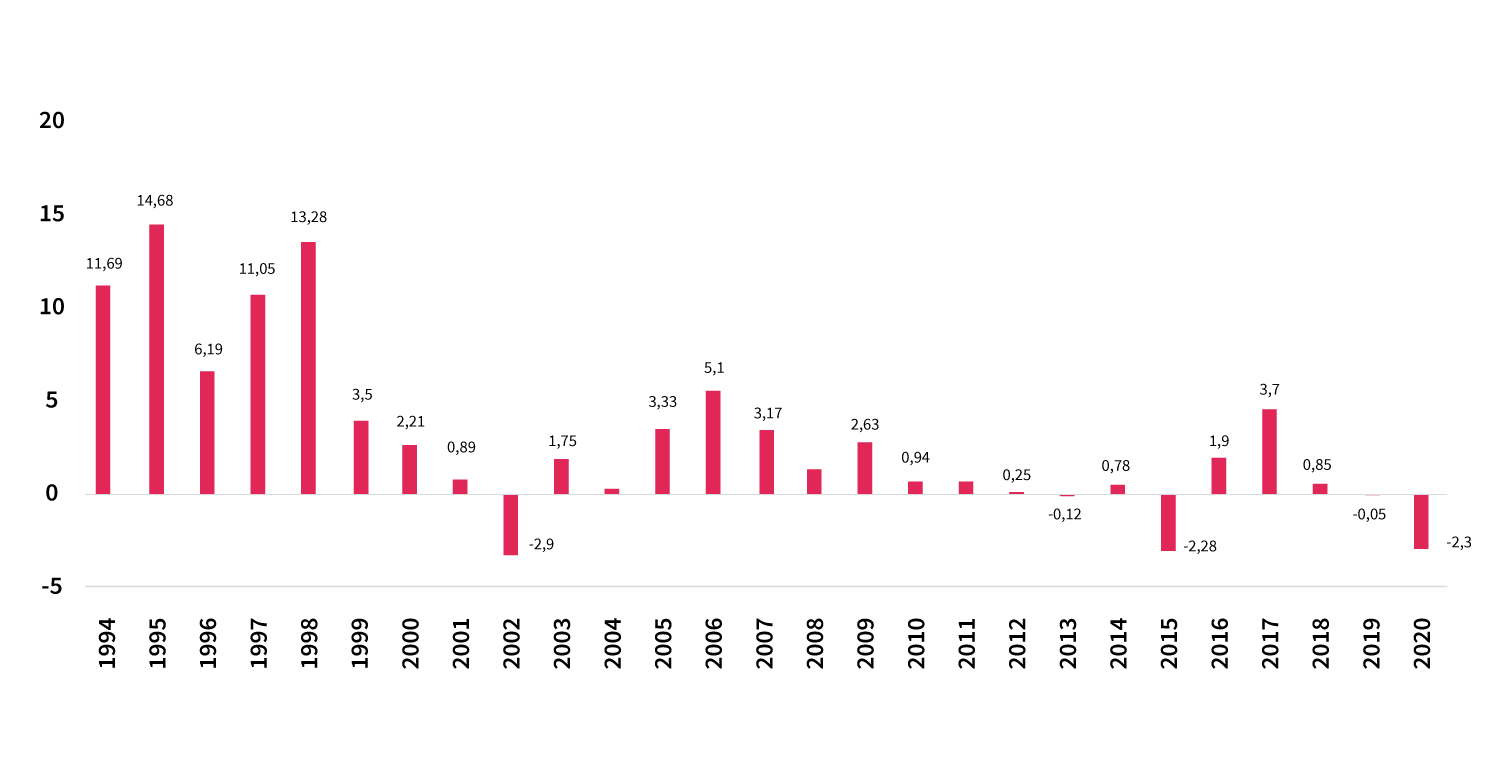

Em 2020, a poupança bateu recorde com mais de R$ 166 bilhões de captação líquida, enquanto que, em 2019, esse número foi de pouco mais de R$ 13 bilhões. Ela rendeu -2,3% frente à inflação no ano passado. Em 2019, o resultado também foi negativo.

Abaixo, confira o ganho real da poupança, em gráfico reproduzido de matéria do portal G1.

Ou seja, quem deixou o dinheiro na poupança em 2020 perdeu mais de 2% do seu patrimônio frente à inflação e viu o seu poder de compra ir pelos ares. Um desserviço.

No mesmo período, a previdência privada captou R$ 41,8 bilhões, mesmo sendo uma opção que pode oferecer fundos muito mais rentáveis e variados, destinados a todos os perfis de investidor.

Por que estou comparando a poupança com a previdência privada?

Pois muitos brasileiros ainda “investem” na poupança pensando em longo prazo. Deixam ali o seu dinheiro por anos a fio, perdendo a oportunidade de vê-lo rendendo mais nos produtos certos.

E isso ocorre pelos mesmos motivos que mencionei mais acima: a falta de conhecimento gera o medo, que resulta em decisões equivocadas.

LEIA TAMBÉM | Como economizar e planejar a sucessão patrimonial?

Indice

Previdência privada conservadora para o longo prazo?

Hoje, 70% dos brasileiros investe em previdência privada de composição conservadora.

Reflita comigo: se este é um produto de investimento recomendado para dez, vinte ou trinta anos, essa é uma boa oportunidade de aceitar algum tipo de risco, pois há tempo de corrigir a rota caso alguma coisa fuja do seu planejamento no longo prazo.

Na previdência privada, o investidor define quanto quer ganhar, dependendo de quanto poderá reunir e em quanto tempo.

O imposto de renda é cobrado apenas no momento do resgate ou da renda e não durante o período em que está investindo, como ocorre com outros investimentos, pois não tem come-cotas.

Outra vantagem é poder contar com uma tabela específica de tributação (progressiva ou regressiva), cuja recomendação se dá de acordo com a necessidade e com qual declaração do imposto de renda que o investidor faz.

Serve também como ferramenta de sucessão, já que a previdência privada não passa por inventário em alguns dos estados brasileiros: o investidor determina quem e qual o percentual os herdeiros irão receber.

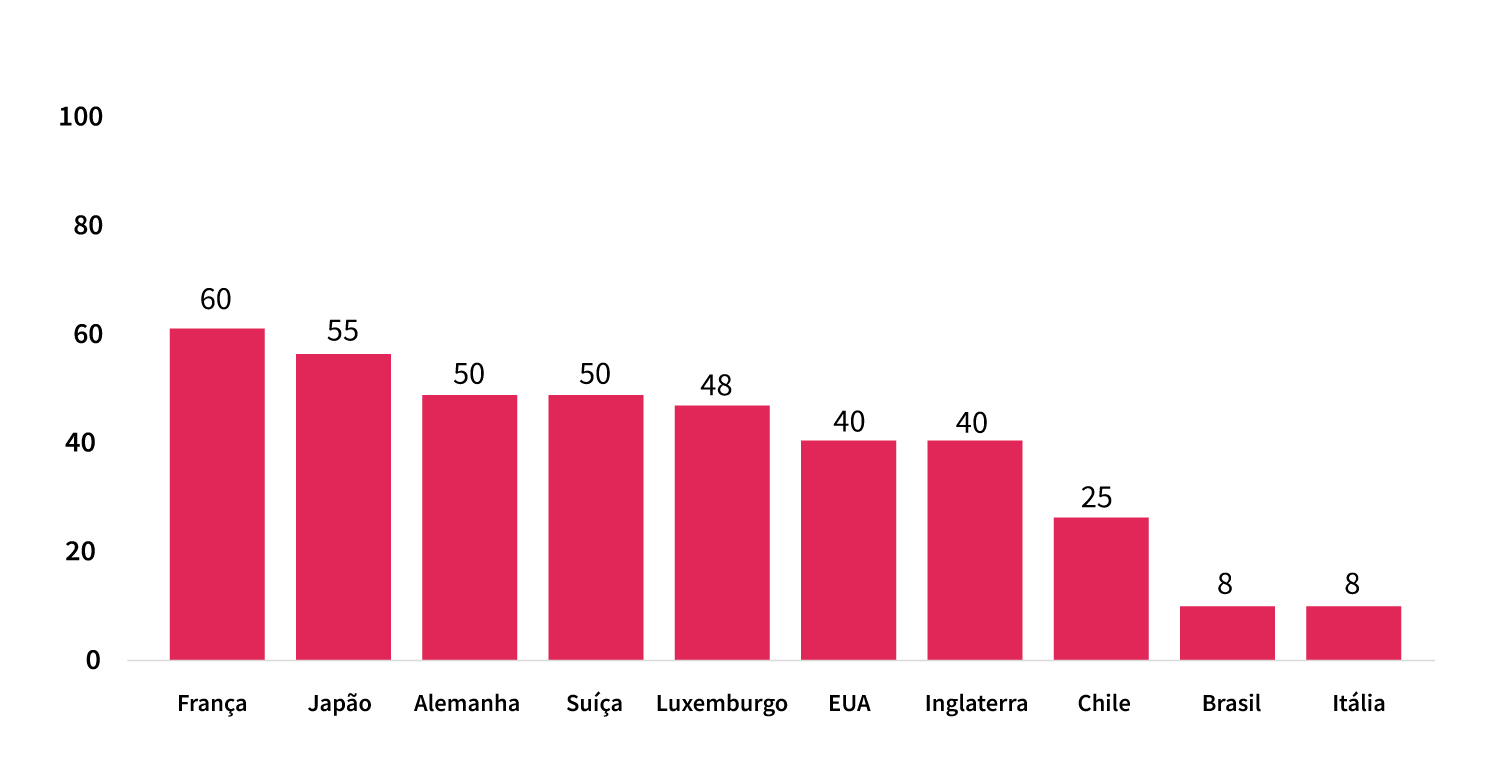

Veja o quadro abaixo, com dados da EY, e entenda o custo da herança versus a doação no mundo:

Vivemos em um país com altas cargas tributárias. Somos tributados sobre a renda, sobre produtos e serviços, mas, por incrível que pareça, quando o assunto é herança, temos uma das menores taxas do mundo.

O ITCMD (Imposto de Transmissão Causa Mortis e Doação) é de no máximo 8% no Brasil e pode chegar a 40% nos EUA e 55% no Japão.

Pasmem: se um americano vier a falecer e não tiver se organizado em relação ao seu inventário com produtos como o seguro de vida e previdência privada, por exemplo, a família poderá perder 40% do seu patrimônio com imposto.

É aí que nasce o que eu trato como planejamento financeiro completo e de longo prazo: mesmo com pouco conhecimento, é possível buscar alternativas muito melhores que a poupança, pensando no longo prazo e também nos riscos em vida.

Se você ainda não pensou em previdência privada e seguro de vida como uma possibilidade no seu planejamento financeiro, minha sugestão é: estude mais sobre estes produtos ou busque a ajuda de um especialista isento, que não tente empurrar qualquer produto para você.

Está tudo bem se você ainda não olhou para a previdência privada e para o seguro de vida como opções para potencializar seu patrimônio e proteger a sua família.

O importante é olhar para frente, literalmente. O mundo muda muito rápido e hoje, essas são opções que podem fazer muito por você.

Seguro de vida pela Warren: conheça os produtos que podem proteger financeiramente você e a sua família em caso de imprevistos.

Outras recomendações de conteúdo para você: