Não temos dúvidas: você já leu sobre a disparada do dólar no noticiário.

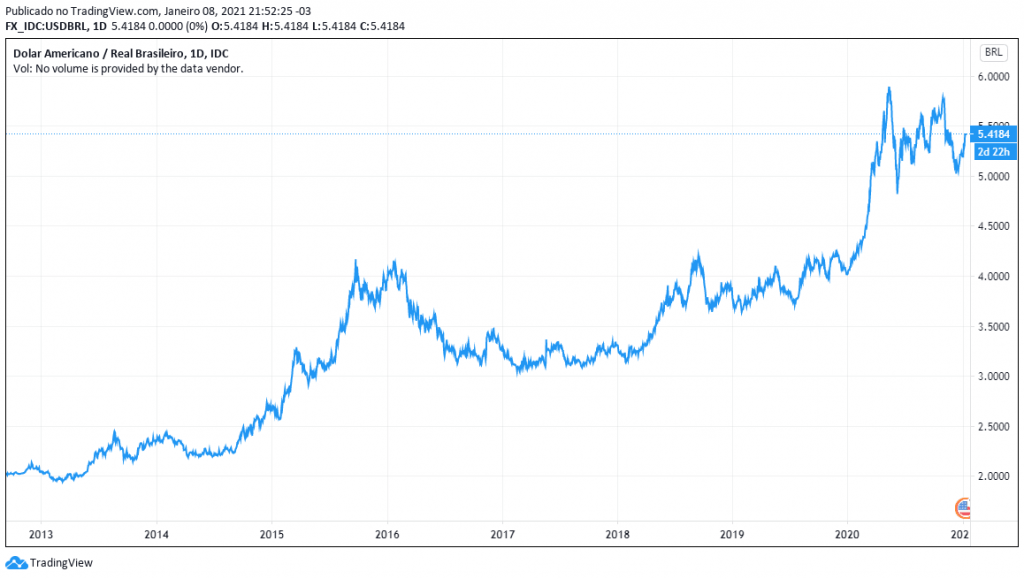

A moeda mais importante do planeta vem passando por uma forte valorização em relação ao real, e o avanço se acelerou em meio à crise econômica causada pela pandemia.

Desde janeiro de 2020, o dólar acumula alta de mais de 32% até novembro — a moeda custava R$ 4,02 no início do ano passado, e abriu o mês de novembro cotada a mais de R$ 5,76.

Além disso, a volatilidade do dólar está no maior nível dos últimos anos, chegando a oscilar mais de R$ 0,20 em um único dia.

O preço do dólar tem profunda influência sobre muitos setores da economia brasileira.

De uma forma ou de outra, a moeda americana interfere no valor das suas viagens, nos produtos que você consome e, claro, nos seus investimentos.

Como ocorre frequentemente quando falamos de economia, as variáveis que influenciam o mercado de câmbio são muitas e nem sempre tão previsíveis.

Mas calma! Neste artigo, vamos explicar de forma simples tudo o que você precisa saber sobre a cotação do dólar.

Indice

O que é taxa de câmbio?

A taxa de câmbio corresponde ao “preço” de uma moeda estrangeira em reais. Por exemplo: se você planeja viajar ao exterior, visita uma casa de câmbio no Brasil e precisa pagar R$ 5,30 para cada US$ 1 comprado, esta é a taxa de câmbio do dólar.

No exemplo, citamos o câmbio do dólar turismo, vendido primariamente a quem pretende viajar. Para operações comerciais como exportações, importações ou investimentos, as empresas adotam o dólar comercial, que não pode ser comprado por pessoas físicas.

O dólar turismo é mais caro que o comercial, pois as instituições que o vendem pagam encargos e cobram uma margem de lucro.

Como é calculado o preço do dólar?

Para entender o processo, você precisa ter em mente que o dólar, como qualquer outra moeda, funciona como um produto.

Portanto, seu preço é determinado pela mesma regra que vale para os bens e serviços: a famosa lei da oferta e da demanda.

Em poucas palavras, o preço do dólar sobe quando há muita busca pela moeda no mercado.

Pela mesma lógica, o valor do dólar cai quando a demanda por ele diminui.

Isto ocorre porque o Brasil adota, desde 1999, a política do câmbio flutuante — o governo central não interfere diretamente na taxa de câmbio.

Assim, as taxas de câmbio para qualquer moeda são ditadas pela disponibilidade e procura no mercado.

LEIA TAMBÉM | Swap Cambial: o que é, como funciona e qual seu impacto na economia?

Qual o papel do Banco Central em relação ao dólar?

O Banco Central (BCB) é responsável por regulamentar o sistema financeiro do país e garantir a estabilidade do real.

Na iminência de uma crise, o BCB pode intervir no mercado de câmbio para evitar um colapso econômico.

Em primeiro lugar, o Banco Central é responsável por supervisionar o mercado de câmbio.

Nenhum banco ou instituição pode vender dólares no Brasil sem autorização do BCB.

Outra função do Banco Central é publicar uma taxa de câmbio chamada Ptax, que é considerada o câmbio oficial do dólar.

Todos os dias, o BCB calcula uma média dos preços do dólar no mercado e divulga a Ptax, usada como referência para contratos e operações.

Existem, ainda, situações de instabilidade nacional que podem desencadear uma “corrida ao dólar” — uma alta súbita da demanda que faz o câmbio disparar.

Nestes casos, o BCB coloca suas reservas de dólar à venda para ampliar a oferta da moeda e impedir uma desvalorização catastrófica do real.

A frequência destas intervenções já vinha crescendo em meio à crise política no Brasil, e atingiu um ápice diante do impacto econômico da pandemia.

Entre março e outubro de 2020, o BCB leiloou US$ 23,4 bilhões à vista para amenizar o avanço do dólar, sendo mais de US$ 10 bilhões somente em março.

Por que o dólar sobe?

Como você já sabe, o preço do dólar depende da procura pela moeda em relação à quantidade disponível no mercado.

Então, para explicar por que o dólar tem subido tanto nos últimos anos, vamos listar alguns fatores que fazem a demanda aumentar ou a oferta cair.

Déficit comercial

Quando dizemos que há um déficit na balança comercial, isso significa que as importações brasileiras estão superando as exportações.

Em outras palavras, existem mais dólares saindo do que entrando no país.

Isso diminui a quantidade de dólar em circulação e, consequentemente, aumenta o preço da moeda.

Gastos dos brasileiros no exterior

Quanto mais brasileiros viajam a outros países a turismo, mais dólares saem do país e são gastos em compras no exterior.

Na prática, isso reduz a oferta, levando a uma alta na cotação.

Taxa de juros nos Estados Unidos

A grosso modo, a taxa básica de juros de um país corresponde aos juros que o governo paga aos credores que compram títulos da sua dívida.

Em termos simples, se os juros sobem nos EUA, torna-se mais interessante para os investidores tirar dinheiro do Brasil e aplicar lá — o que diminui a circulação de dólares no mercado brasileiro.

Por que o dólar cai?

Considerando os fatores acima que levam à alta do dólar, a mesma lógica vale para eventos que afetam o câmbio de maneira inversa e causam a valorização do real.

Superávit comercial

Ao contrário do déficit na balança comercial, o superávit ocorre quando o Brasil exporta mais do que importa — isto é, a entrada de dólares no país supera a saída, o que aumenta a oferta da moeda.

Em 2020, apesar de registrar alguns déficits mensais, a balança comercial brasileira acumula superávit de US$ 47,6 bilhões entre janeiro e outubro.

Ainda assim, outros fatores mantiveram o dólar em alta, e a moeda fechou o mês de outubro com ganho de 1,47%.

Gastos de estrangeiros no Brasil

Da mesma forma que os gastos de brasileiros no exterior reduzem a oferta de dólar no mercado interno, o oposto ocorre quando estrangeiros visitam o Brasil e fazem compras aqui: a disponibilidade de dólares aumenta e a procura por real cresce, enfraquecendo a moeda americana diante da brasileira.

Taxa de juros no Brasil

Também no caso dos juros, a dinâmica é a mesma dos Estados Unidos: se a taxa básica de juros do Brasil (a taxa Selic) sobe, os investidores estrangeiros têm um incentivo a mais para tirar dinheiro de outros países e aplicar em títulos brasileiros.

Outros fatores relacionados ao preço do dólar

As razões que listamos acima influenciam de forma direta a oferta e a demanda por dólar.

Contudo, existem outros fatores que movimentam o mercado e podem influenciar a cotação do dólar de maneira mais subjetiva.

Risco Brasil

Em poucas palavras, o Risco Brasil (ou “risco-país”) é um indicador do quão arriscado é para investidores estrangeiros aplicarem dinheiro no país.

O conceito deste índice é bastante amplo, mas sua percepção é afetada por uma diversidade de fatores, como leis tributárias, taxa de juros, política fiscal, privatizações, tensões diplomáticas e instabilidade política.

Quanto mais alto o Risco Brasil, menos atrativo o país é para os investidores estrangeiros, que acabam tirando o dinheiro daqui em busca de aplicações mais seguras ou rentáveis em outros países.

Assim, cresce a procura por dólar, gerando valorização da moeda americana frente ao real.

As duas principais metodologias para avaliar o risco-país são o EMBI+ e o CDS.

ENTENDA MAIS | Taxa de risco Brasil — Entenda como é medido o risco-país

O risco sobe em cenários de turbulência política e econômica, e a pandemia vem agravando o quadro brasileiro.

Em julho de 2020, o Risco Brasil calculado pelo EMBI+ atingiu o valor mais alto dos últimos dez anos (685), quando a justiça decretou a falência da Avianca Brasil.

Antes disso, o maior risco desde 2010 havia sido em fevereiro de 2016 (569), em meio ao processo de impeachment da presidente Dilma Rousseff.

Rating soberano

Outro indicador muito importante para a atração de investimentos estrangeiros (ou seja, entrada de dólares) é a classificação de risco de crédito, ou rating soberano, do Brasil.

Esta nota é dada por agências internacionais de rating e representa, basicamente, o risco de que uma nação dê “calote” na sua dívida pública.

As principais agências que fazem esta classificação são Moody’s, Fitch e S&P.

Elas consideram uma imensa variedade de fatores, incluindo a balança comercial, equilíbrio fiscal, estabilidade política, estoque de dívida interna e externa, entre outros.

Na tabela abaixo, você confere os ratings do Brasil segundo estas três agências.

Atualmente, a classificação brasileira é quase igual à da África do Sul e inferior à de outros países emergentes, como Rússia, China e México.

| Agência | Rating | Perspectiva |

| Fitch | BB- | Negativa |

| Standard & Poor’s | BB- | Estável |

| Moody’s | Ba2 | Estável |

O resultado da combinação de baixos ratings com risco-país elevado é visível quando analisamos a fuga de capital estrangeiro do Brasil.

Segundo o Banco Central, a Bolsa brasileira perdeu R$ 44,5 bilhões de capital externo em 2019, e já soma mais que o dobro (R$ 87,5 bilhões) de perda em 2020.

Mercado internacional

Sendo o dólar a principal moeda utilizada no comércio internacional, não é surpresa que o cenário global tenha profunda influência sobre a sua cotação.

Atualmente, o risco mais evidente à economia mundial é a pandemia do coronavírus, que assolou boa parte da atividade econômica em todo o planeta, obrigou as nações a aumentarem sua dívida pública e elevou o risco aos investimentos de forma generalizada.

Neste quadro, uma reação muito natural entre os investidores é a busca por segurança, o que fortalece o dólar e outras moedas fortes contra o real e diversas outras moedas de países emergentes.

O impacto na economia global foi particularmente sentido por países exportadores de matéria-prima e commodities, como é o caso do Brasil. Um sinal deste impacto é o recuo de 15,6% desde janeiro do índice CRB, que rastreia produtos como petróleo, minério de ferro, soja, milho e carne de boi e de frango – algumas das principais exportações brasileiras.

Taxa de juros

Já explicamos acima que uma alta taxa de juros no Brasil tem o potencial de baratear o dólar, uma vez que incentiva investidores estrangeiros a aplicar na renda fixa brasileira.

No entanto, as variações dos juros têm outros efeitos sobre a economia do país que podem, indiretamente, influenciar a taxa de câmbio.

Um exemplo é a influência dos juros na dívida pública: elevar a Selic significa que o governo precisa pagar mais a quem compra títulos.

Diante do atual quadro de desequilíbrio das contas públicas no Brasil, uma alta dos juros poderia agravar o risco fiscal e desestimular investimentos no país, efetivamente causando mais saída do que entrada de dólares.

Além disso, a taxa básica de juros também é referência para os empréstimos que as empresas tomam para financiar suas operações.

Juros mais altos podem contribuir para um maior endividamento das empresas, o que aumenta a percepção de risco para estrangeiros que queiram investir na bolsa.

Por outro lado, cortes na taxa de juros são uma ferramenta do governo para reduzir o custo do crédito e aquecer a economia.

Empréstimos mais baratos favorecem o consumo da população e os investimentos do setor produtivo, o que pode incentivar investidores estrangeiros a comprar ações brasileiras.

Existe, ainda, um tipo de estratégia financeira chamado carry trade, em que investidores internacionais tomam empréstimos a juros baixos em um país para aplicar em outro a juros mais altos.

Neste caso, uma taxa de juros menor é um atrativo para este tipo de operação.

Como proteger seus investimentos da alta do dólar?

Em tempos de alto risco e volatilidade do dólar, é importante que o investidor tenha algum tipo de segurança contra as oscilações diárias da moeda americana.

Vamos apresentar alguma opções.

Uma alternativa é diversificar seu portfólio com ativos dos EUA.

Isto pode ser feito através de BDRs, que são ações “terceirizadas” de empresas americanas negociadas na bolsa brasileira, ou ETFs — fundos brasileiros que rastreiam índices de Nova York, como o S&P 500.

Um caminho mais caro e burocrático é aplicar diretamente nos EUA, o que exige a abertura de conta em uma corretora americana.

Se você tem um perfil de investidor mais conservador, pode ser uma boa proposta investir em fundos cambiais, que acompanham as variações do dólar ou qualquer outra moeda.

Este tipo de aplicação não é dedicado a aumentar sua renda, e sim para proteger seu dinheiro contra a desvalorização do real.

Gostou do artigo? Leia também: