Com o cenário interno oscilando devido à instabilidade política e inflação em alta, parece um momento complicado para saber onde investir, ainda mais com tantos analistas divergindo sobre o cenário futuro.

Enquanto alguns comentam sobre a volta da renda fixa com a alta dos juros, outros falam sobre como a bolsa de valores está barata com as quedas, sinalizando um momento de oportunidades.

Já imaginou investir em um fundo que proporciona rentabilidades maiores que a renda fixa sem depender do mercado de ações — e, além disso, se beneficia da volatilidade dos mercados?

Aqui na Warren, temos o fundo de investimento multimercado Warren Omaha (CNPJ: 32.704.998/001-00). Quer conhecer mais sobre este fundo? Então siga a leitura!

Indice

O diferencial de um fundo multimercado

Os fundos multimercado podem ser bons investimentos para cenários duvidosos, pois eles investem em uma gama variada de produtos: renda fixa, ações, juros, moedas, criptoativos e muitos outros.

O investimento em diversos mercados tem como foco a diversificação, que é aliada na alocação de longo prazo.

Isso quer dizer que mesmo que uma área do mercado não esteja desempenhando tão bem, quem investe em produtos diversificados pode ter bons retornos com a outra parcela de sua alocação.

Nosso fundo, o Warren Omaha, foi construído para possibilitar esse alto grau de diversificação ao investidor. O fundo mira reduzir o risco específico de cada mercado por meio de sua diversificação de estratégias, permitindo que o investidor sobreviva nos mais variados cenários.

O Warren Omaha possui como essência de estratégia buscar rentabilidade consistente, sem grandes movimentos de altas ou baixas, conseguindo consistência junto de descorrelação.

E como vai o Warren Omaha?

Gerido pela Warren Asset Management, o Warren Omaha vem trazendo uma boa relação de retorno/risco aos investidores, se diferenciando de outros fundos da indústria ao buscar fatores geradores de retorno alternativos ao mercado de ações e de renda fixa comuns.

Outro ponto importante sobre a carteira do Warren Omaha é que ela tende a se beneficiar com o aumento da volatilidade no mercado, cenário que observamos no último mês.

A carteira possui uma parcela da alocação investida nos principais veículos de estratégias quantitativas que busca isolar essa volatilidade e usá-la a seu favor na estratégia. Essa parcela gera uma descorrelação com o mercado de renda variável, que costuma ter tendências de perdas em momentos de grande volatilidade.

Ainda que rentabilidade passada não signifique rentabilidade futura, o histórico do Omaha nos vários períodos de alta volatilidade que o fundo passou demonstram boa consistência de aproveitamento nesses cenários.

Investindo em momentos de incerteza

A volatilidade que presenciamos no mês de outubro é uma prévia da incerteza e instabilidade política brasileira para os próximos meses, visto que temos uma eleição a caminho.

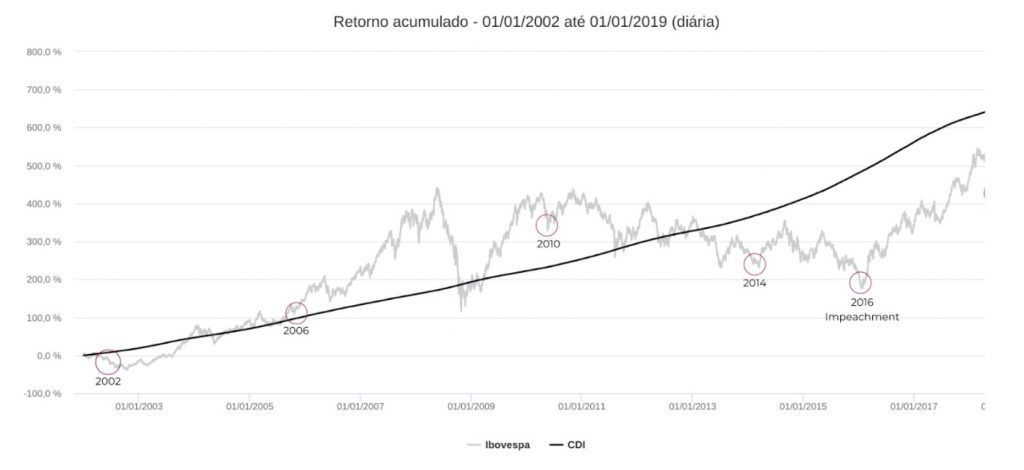

Se analisarmos as eleições passadas, vamos perceber que a bolsa costuma passar por oscilações, pois há mais dúvidas sobre o futuro do país. Quando há mais dúvidas sobre cenários e preços, os mercados tendem a se mostrar mais inquietos, seja nas ações, seja na renda fixa, pois ambos são precificados por meio de percepção do futuro.

Nesse sentido, você investe nos ativos esperando um retorno futuro baseado nos cenários onde eles estão inseridos. Se as informações dadas desse cenário ainda não estão definidas, ocorre uma maior oscilação dessa precificação.

Observado do ponto de vista de renda variável, o cenário macro de juros no Brasil continua incerto com a inflação, desafio fiscal e troca de governo. Do lado do Ibovespa, o mercado de ações também demonstra a mesma incerteza, que afasta ainda mais o investidor de ativos mais arriscados.

Tudo é uma questão de saber alinhar a sua carteira aos momentos econômicos e, claro, sempre respeitando o seu perfil de investidor.

Quer continuar a leitura? Confira os textos abaixo:

- Tipos de inflação: descomplicamos quais são e como se proteger

- Aprenda a poupar com 3 dicas de Jurandir Sell

- Qual é o melhor investimento de renda fixa?

Este post possui natureza informativa, não devendo ser entendido como recomendação de qualquer investimento ou sugestão de alocação por parte dos destinatários. Os ativos financeiros e/ou as carteiras de investimentos discutidas neste material podem não ser adequadas para todos os investidores, tendo em vista que os objetivos de investimento, situação financeira e necessidades de cada investidor podem variar. Para avaliação da performance de um fundo de investimento, é recomendável a análise de, no mínimo, 12 (doze) meses. Fundos de investimento não contam com garantia do administrador, do gestor, de qualquer mecanismo de seguro ou do Fundo Garantidor de Crédito – FGC. Rentabilidade passada não representa garantia de rentabilidade futura. A rentabilidade divulgada não é líquida de impostos. Leia o prospecto, o formulário de informações complementares, a lâmina de informações essenciais e o regulamento antes de investir.